Podsumowanie artykułu: „Czy CA jest właścicielem Broadcom”

Broadcom Inc. potwierdził nabycie CA Inc. za 44 USD.50 akcji, w wysokości wartości kapitałowej 18 USD.9 miliardów. Firma uważa, że transakcja ta przyczyni się do stworzenia jednej z wiodących światowych firm technologii infrastrukturalnych. Broadcom finansuje umowę z 18 miliardami dolarów finansowania długu i gotówką pod ręką. Oczekuje, że umowa będzie natychmiastowa w stosunku do EPS innych niż GAAP i pomaga w prowadzeniu długoterminowych modyfikowanych marginesów wyższych niż 55%. Umowa ma zostać zamknięta w czwartym kwartale.

Kluczowe punkty:

- Przejęcie CA przez Broadcom za 18 USD.9 miliardów zostało potwierdzonych.

- Broadcom ma na celu stworzenie jednej z wiodących światowych firm technologicznych infrastrukturalnych.

- Oczekuje się, że umowa będzie natychmiastowa w stosunku do EPS Broadcom nie.

- Broadcom planuje sfinansować przejęcie z 18 miliardami dolarów finansowania długu i gotówki.

- Akwizycja ma pomóc w zwiększaniu długoterminowych marginesów wyżej niż 55%.

- Oczekuje się, że umowa zostanie zamknięta w czwartym kwartale.

- Akcje Broadcom spadły 5.9% w późnym handlu po ogłoszeniu.

- Akcje CA skoczyły 16.2% po ogłoszeniu.

- Broadcom uważa, że franczyzy Mainframe i Enterprise Software dodają wartość do swojego portfela firm zajmujących się technologią krytyki misyjnej.

- Przejęcie stanowi ważny element konstrukcyjny dla Broadcom na rosnącym i fragmentarycznym rynku oprogramowania infrastrukturalnego.

Pytania:

- Dlaczego Broadcom nabył CA?

- Ile zapłacił Broadcom za przejęcie?

- Jak Broadcom planuje sfinansować umowę?

- Jaki wpływ miało ogłoszenie na cenę akcji Broadcom?

- Jaki wpływ miało ogłoszenie na cenę akcji CA?

- Kiedy oczekuje się, że umowa zostanie zamknięta?

- Jakie są kluczowe mocne strony CA, które przyciągały Broadcom?

- W jaki sposób przejęcie przyniesie korzyści EPS bez GAAP Broadcom?

- Jakie są długoterminowe oczekiwania Broadcom?

- Jaka była reakcja rynku na ogłoszenie?

Broadcom nabył CA, aby wzmocnić swoją pozycję na rynku technologii infrastrukturalnej i ulepszyć portfolio firm zajmujących się technologią krytyki misyjnej.

Broadcom zapłacił 44 USD.50 na akcję, o łącznej wartości kapitałowej 18 USD.9 miliardów.

Broadcom planuje sfinansować umowę z 18 miliardami dolarów finansowania długu i gotówką pod ręką.

Po ogłoszeniu cena akcji Broadcom spadła do 5.9% w późnym handlu.

Po ogłoszeniu cena akcji CA wzrosła o 16.2%.

Oczekuje się, że umowa zostanie zamknięta w czwartym kwartale.

Broadcom przyciągnął znaczną bazę klientów CA, jego silną pozycję na rozwijającym się rynku oprogramowania infrastrukturalnego oraz franczyzy oprogramowania mainframe i oprogramowania dla przedsiębiorstw.

Oczekuje się, że akwizycja będzie natychmiastowa w stosunku do EPS Broadcom nie.

Broadcom spodziewa się, że przejęcie pomoże zwiększyć długoterminowe marginesy wyższe niż 55%.

Cena akcji Broadcom spadła, a cena akcji CA wzrosła znaczny wzrost.

Czy CA jest właścicielem Broadcom

Akcje producenta piwa Anheuser-Busch InBev spadły na sześć prostych dni, gdy konserwatywny bojkot nadal nadaje się do firmy.

Broadcom potwierdza 18 USD.9 miliardów przejęcia CA Inc.

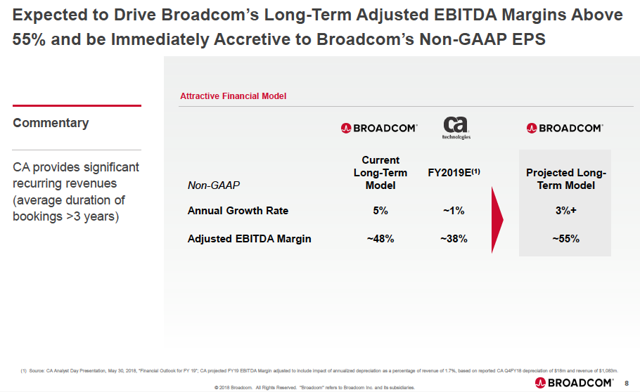

Broadcom Inc. Avgo, +0.55% ogłosiło późne środowe popołudnie, że zgodziło się na przejęcie CA Inc. CA, za 44 USD.50 Udział, potwierdzając wcześniejsze raporty. Broadcom powiedział, że cena stanowi wartość kapitału w wysokości 18 USD.9 miliardów i wartość przedsiębiorstwa w wysokości 18 USD.4 miliardy dla firmy oprogramowania. „Ta transakcja stanowi ważny element składowy, ponieważ tworzymy jedną z wiodących światowych firm technologicznych infrastrukturalnych” – powiedział Hock Tan, dyrektor generalny Broadcom w środowym ogłoszeniu. „Dzięki znacznej zainstalowanej bazie klientów CA jest wyjątkowo pozycjonowana na rozwijającym się i fragmentarycznym rynku oprogramowania infrastrukturalnego, a franczyzy oprogramowania mainframe i przedsiębiorstwa dodają do naszego portfela firm zajmujących się technologią krytyczną misji.„Broadcom powiedział, że umowa będzie natychmiastowa w stosunku do EPS innych niż GAAP i pomoże zwiększyć długoterminowe marginesy wyżej niż 55%. Broadcom finansuje umowę z 18 miliardami dolarów finansowania długu i gotówką, i oczekuje, że umowa zostanie zamknięta w czwartym kwartale. Akcje Broadcom spadły 5.9% w późnym handlu w środę, po zamknięciu 2.8% spadek; Akcje CA skoczyły 16.2%.

Reklama

Przeczytaj następny

Przeczytaj następny

Barron’s: Bud Stock spadł na sześć dni. Bojkot Blues się wrzucił.

Akcje producenta piwa Anheuser-Busch InBev spadły na sześć prostych dni, gdy konserwatywny bojkot nadal nadaje się do firmy.

Więcej na MarketWatch

- Sofi’S zapasów jest gotów skorzystać ‘Potężna zmiana demograficzna,’ Nowy byk mówi

- Nowa łatka skórna orzechów orzechowych pokazuje obietnicę: ‘To zaspokoi ogromną niezaspokojoną potrzebę’

- Barron’s: Donald Trump mówi, że republikanie powinni pozwolić u.S. Domyślny. Co by się stało dalej.

- Tesla podnosi ceny modelu S, Model X i modelu Y

o autorze

Jeremy Owens to Marketwatch’R redaktor technologii i szef biura San Francisco. Możesz śledzić go na Twitterze @jowens510.

Bloomberg

Wykryliśmy niezwykłą aktywność z Twojej sieci komputerowej

Aby kontynuować, kliknij poniższe pole, aby poinformować nas, że nie jesteś robotem.

Dlaczego się to stało?

Upewnij się, że przeglądarka obsługuje JavaScript i Cookies i że nie blokujesz ich przed ładowaniem. Aby uzyskać więcej informacji.

Potrzebuję pomocy?

W przypadku zapytań związanych z tą wiadomość.

Broadcom: kolejna niepokojąca umowa

W środę, Broadcom (NASDAQ: AVGO) ogłosił kolejne przejęcie, które powinno być niepokojące dla akcjonariuszy. Moje poprzednie badania ostrzegły przed posiadaniem akcji, dopóki firma nie przestała zawierać transakcji w sygnale, że Broadcom był najlepszą inwestycją, a gigant technologiczny nie musiał już kupować wzrostu. Akcje spadły o ~ 35 USD w ramach transakcji i prawdopodobnie nie będą się zbierać z powodu zakupu oprogramowania skupionego na komputerach mainframe, a nie na chmurze.

Proponowana umowa

Broadcom zgodził się na zakup Ca (CA) dla wartości ~ 18 USD.9 miliardów. 44 USD.50 Cena zakupu Spółka znana wcześniej jako Computer Associates wzrósł o 18% w początkowym handlu. Inwestorzy wyraźnie widzą, że umowa zawarta w handlu akcjami w wysokości prawie 44 USD.00 i tylko 0 USD.50 poniżej ceny transakcji.

Źródło obrazu: Prezentacja Broadcom Połączenie

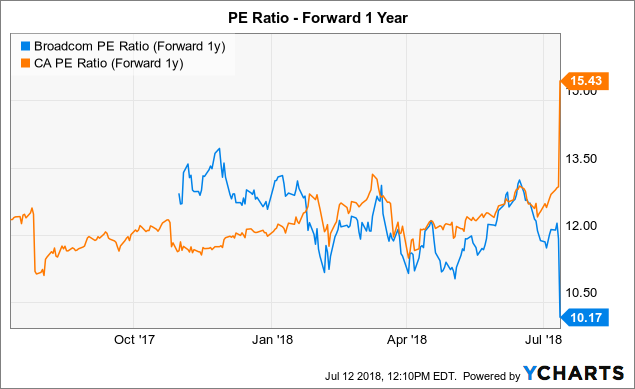

Problem z zapłaceniem ceny premium za CA jest to, że Broadcom jest już tanią akcją i stosunkowo, przy szacunkach EPS na 12x przed. Nie ma powodu, aby zapłacić za CA z wykupem w wysokości 12 miliardów dolarów zatwierdzonych w celu odkupu własnych akcji tanich.

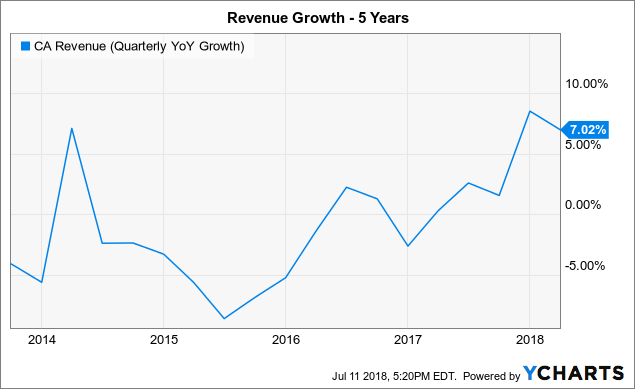

Innym problemem jest to, że CA ma ograniczony wzrost. W ciągu ostatnich 5 lat firma ma kilka wzrostów wzrostu powyżej 5%, ale w większości CA generuje około 1% wzrostu. Rynek prognozuje, że 1% stopa wzrostu na lata 2018 i 2019.

Nawet Broadcom promuje zakup CA dla ~ 1% tempa wzrostu. Sugestia o połączeniu jest możliwość zwiększenia marż EBITDA do 55%, ale głównym problemem jest to, że marże EBITDA nie są tak cenne dla wysoce zadłużonej firmy.

Źródło: Prezentacja Broadcom Połączenie

Niepokojąca część

Przegrana na zakup Qualcomm (QCOM) był niepokojącym znakiem dla akcjonariuszy Broadcom. Kupowanie technologii bezprzewodowej 5G od Qualcomm na tanie było obiecujące, chociaż umowa o proponowanej kwoty 120 miliardów dolarów była również znakiem końca drogi.

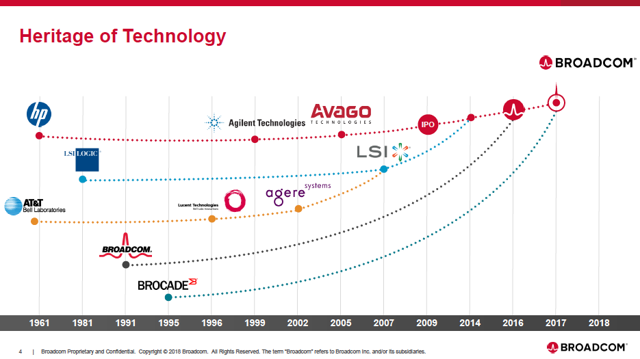

W ciągu ostatnich kilku lat poprzednie Avago Technologies zakupiły firmę po firmy, w tym Broadcom i Brocade, które zbudowały nowy Broadcom Limited na gigant o wartości 100 USD w przestrzeni półprzewodnikowej. Umowa dla Qualcomm uczyniłaby firmę stymotem z rocznymi przychodami osiągającymi 40 miliardów dolarów i ograniczoną zdolnością do rozwoju poprzez przejęcia w przyszłości.

Źródło: Prezentacja inwestorów Broadcom

Umowa dla takich jak CA nawet nie poruszyłaby igły na połączonym Broadcom/Qualcomm. Teraz inwestorzy widzą, że Broadcom nie ma innego planu niż pozyskiwanie firm technologicznych i usuwanie kosztów w celu rozwoju.

Pozostaje pytanie, czy Broadcom może wytwarzać wysokiej jakości produkty o tak niskim poziomie kosztów badań i rozwoju. Plan przeszłości obejmuje płacenie cen premium na zakup talentu i innowacji innych firm.

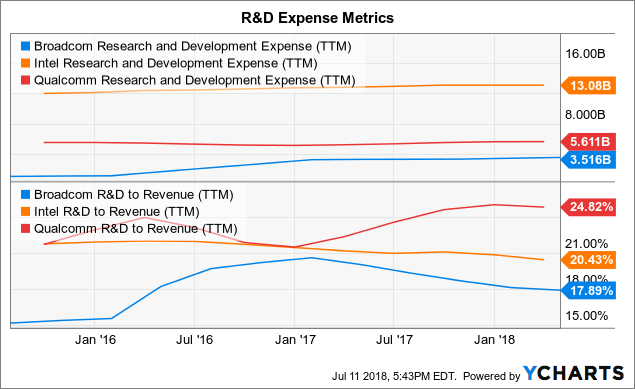

W porównaniu do Intel (INTC) i Qualcomm (QCOM), Broadcom wydaje znacznie mniej na badania i rozwój jako sumę i procent przychodów. Również wydatki nie nadążają za wzrostem, ponieważ procentowe trendy.

Broadcom zakończył FQ1 z 8 USD.2 miliardy w gotówce i 17 USD.6 miliardów długów. Ta umowa doda 18 USD.4 długu netto. Gigant technologiczny nagle będzie miał 27 USD.8 miliardów długu netto.

Problem polega na tym, że Broadcom nie może udowodnić zainteresowanej społeczności inwestycyjnej, że firma może wydać te poziomy na badania i rozwój i wprowadzać innowacje w razie potrzeby. Najlepszym rozwiązaniem było odkupienie ich akcji na temat tanich, aby zapewnić szacunki FY19 EPS, jednocześnie udowadniając rynkom, że firma może się rozwijać bez zakupu innej firmy technologicznej.

Na wynos

Kluczowym inwestorem na wynos jest to, że kupowanie powolnej rosnącej CA za 20% premii nie ma absolutnie logicznego sensu. Broadcom zajmuje się teraz dużym długiem i nie udowadnia na rynek, że wzrost za pośrednictwem metody akwizycji nie ukrywa niedostatecznie upłaty w zakresie badań i rozwoju.

Inwestorzy powinni nadal unikać Broadcom, pomimo osiągnięcia akcji rocznych.

Broadcom kupuje VMware oparte na Palo Alto za 61 miliardów dolarów

Komputerowe chip i producent oprogramowania Broadcom wyda około 61 miliardów dolarów na pozyskanie firmy VMware z technologii chmurowych.

Associated Press, Partner informacyjny

Wysłany czuj, 26 maja 2022 o 10:17 PT

PALO ALTO, Kalifornia – Broadcom z układami komputerowymi i oprogramowania wydanie około 61 miliardów dolarów na przejęcie VMware firmy Cloud Technology, jedna z największych ofert roku, pomimo środowiska rosnącej inflacji i niepewności gospodarczej.

Proponowana umowa pojawia się zaledwie kilka tygodni po miliarderze i CEO Tesli, Elon Musk, zaoferował wydanie 44 miliardów dolarów na Twitterze, a w tym roku jest drugi rozmiar tylko do przejęcia Microsoft prawie 70 miliardów dolarów Activision Blizzard, producenta Candy Crush i Call of Duty.

Ogromne wykupy występują w czasie zwiększonego niepokoju z powodu zamieszania w globalnym łańcuchu dostaw, wojnie w Europie i rosnących cenach, które mogą ostygnąć zarówno aktywność biznesową, jak i konsumencką.

Zainteresowany lokalną nieruchomościami? Subskrybuj nowy biuletyn Patch, który jest pierwszym, który wie o otwartych domach, nowych ofertach i innych.

Ale ta niepewność stworzyła również możliwości dla firm takich jak Broadcom. Nasdaq, ciężki Nasdaq, spadł o ponad 26% w tym roku. W ciągu jednego dnia w tym tygodniu firmy mediów społecznościowych miały około 130 miliardów dolarów wartości rynkowej wymazanej w związku z rosnącymi pytaniami dotyczącymi wydatków reklamodawców.

Z postrzeganą wartością firm technologicznych spadających, przynajmniej na razie może być w drodze, a docelowe firmy wydają się stosunkowo tanie.

A Hock Tan, dyrektor generalny Broadcom, był jednym z najbardziej agresywnych nabywców, budując firmę z dużymi przejęciami w ostatnich latach, takich jak Symantec za blisko 11 miliardów dolarów w 2019 r., A CA Technologies za około 19 miliardów dolarów w poprzednim roku.

Zainteresowany lokalną nieruchomościami? Subskrybuj nowy biuletyn Patch, który jest pierwszym, który wie o otwartych domach, nowych ofertach i innych.

Broadcom chce ustanowić silniejszą przyczółek na rynku przetwarzania w chmurze, a technologia VMware pozwala dużym korporacjom łączyć dostęp do chmury publicznej z wewnętrznymi sieciami firm. VMware ma bliskie relacje z każdą główną firmą i dostawcą chmur, w tym Amazon, Google i Microsoft.

„Platforma VMware i rozwiązania oprogramowania do infrastruktury Broadcom dotyczą różnych, ale ważnych potrzeb przedsiębiorstwa, a łączna firma będzie w stanie obsługiwać je bardziej skutecznie i bezpieczniej” – powiedział Tom Krause, prezes grupy oprogramowania Broadcom, w przygotowanym oświadczeniu w czwartek.

Grupa oprogramowania Broadcom zmieni się i będzie działać jako VMware po zamknięciu transakcji. Umowa o gotówce i magazynie obejmuje również 8 miliardów dolarów długu netto VMware.

Zgodnie z proponowaną ofertą akcjonariusze VMware mogą wybrać otrzymanie 142 USD.50 w gotówce lub 0.2520 akcji zwykłych Broadcom dla każdego udziału VMware.

VMware jest już jednym z ruchomych części sektora technologicznego w tym roku, z Dell Technologies Inc. Odwrotne 81% udziałów w firmie zaledwie około 6 miesięcy temu. Michael Dell jest nadal prezesem VMware i posiada 40.2% pozostałych akcji spółki.

„Jeśli Broadcom planuje wejść na rynek oprogramowania dla przedsiębiorstw, może to być dobrodziejstwo w nowym obszarze, w którym nie ma zbyt wiele obecności poza technologią CA”, napisała Tracy Woo, starszy analityk z Forrester Research. „Może wydobyć pewną funkcjonalność z portfolio VMware po możliwości produktu Pad CA.”

Dell i Silver Lake, które są właścicielami 10% zaległych akcji VMware, podpisali umowy wsparcia w celu głosowania na korzyść transakcji, o ile zarząd VMware nadal zaleca proponowaną umowę.

Transakcja obejmuje przepis „GO-SHOP”, więc VMware może aktywnie zabiegać się o to, oceniając i potencjalnie wprowadzać negocjacje z stronami, które oferują alternatywne propozycje w okresie 40-dniowym.

Aby sfinansować transakcję, Broadcom uzyskał zobowiązania od konsorcjum banków za 32 miliardy dolarów w nowym, w pełni zaangażowanym finansowaniu długu.

Oczekuje się, że obecny Broadcom Inc. Akcjonariusze będą posiadać około 88%, a obecni akcjonariusze VMware będą posiadać około 12% połączonej spółki.

Rady obu firm z Kalifornii zatwierdziły umowę, która ma zostać zakończona w roku podatkowym Broadcom 2023. Nadal wymaga zatwierdzenia od akcjonariuszy VMware.

Akcje Broadcom wzrosły o prawie 2% w dzwonku otwierającym, a VMware nieznacznie wzrosło.