Blue Apron의 컴백 전략 내부

Blue Apron은 새로운 CEO가 인수함에 따라 더 많은 고객을 잃습니다

Blue Apron의 지속적인 확장은 폭풍우를 날리는 데 잘 배치되었습니다. 2022 년 4 분기 현재 16 개국과 8 백만 명의 고객이 존재하는 Blue Apron. Hellofresh, Kroger 및 Amazon과 같은 라이벌과의 경쟁에도 불구하고 Blue Apron의 공간이 $ 64의 점유율을 차지할 공간이 있습니다.2030 년까지 440 억 시장.

식사 키트 메이커의 새로운 CEO는 여전히 판매 성장 대신 수익성에 중점을두고 있습니다.

Blue Apron은 처음에는 식사 키트 시장에서 첫 발동기로 이점을 가지고 있었지만 대기업과의 경쟁에 빠져있었습니다. 소비자는 또한 식사 키트가 다른 음식 옵션에 비해 고가임을 깨달았습니다. Blue Apron은 파트너십과 관련성을 유지하려고 노력했지만 빠른 속도로 계속 고객을 잃었습니다.

그러나 Linda Findley Kozlowski가 Blue Apron의 새로운 CEO로 임명되면서 희망이 있습니다. 최근 1 분기 수입 보고서는 약간의 개선을 보여 주었다. 고객 쇠퇴에도 불구하고 고객 당 Blue Apron의 주문, 평균 주문 가치 및 고객 당 평균 수익은 안정화되었습니다.

주요 번호

Blue Apron의 총 고객 수는 매년 30% 감소했지만 1 분기에 550,000에서 상대적으로 꾸준히 꾸준히 유지되었습니다. 매출도 28% 감소한 $ 141로 감소했습니다.9 백만. 이러한 감소에도 불구하고 Blue Apron의 지표 내에 긍정적 인 징후가있었습니다

고객 당 주문

주문 가치 (요원)

고객 당 수익 (Yoy)

Blue Apron은 남은 고객 당 수익을 늘려서 고객 하락을 상쇄하려고합니다. 진전이 있지만 고객의 상당한 손실에 대응하기에는 충분하지 않았습니다.

Blue Apron은 또한 마케팅 비용의 64% 감소를 포함하여 운영 비용을 줄임으로써 결국 성장의 우선 순위를 계속 유지하고 있습니다. 비용 절감에 대한 이러한 초점은 $ 5의 순 손실로 이어졌습니다.1 분기에 3 백만, 31 달러의 손실에 비해.전년도 7 백만.

새로운 CEO 인 Linda Findley Kozlowski는 수익성에 전념하고 긍정적 인 무료 현금 흐름을 달성합니다. Blue Apron은 2 분기에 수익 지침을 제공하지 않았지만 순 손실은 1,300 만 달러에서 1,600 만 달러를 기대합니다.

Kozlowski의 처리 계획은 아직 완전히 공개되지 않았지만 “최고 친화력 고객”과 차별화 된 고객 중심 전략에 중점을 둔 것을 강조합니다. 회사의 성장 전략에 대한 자세한 내용은 앞으로 몇 주 및 몇 달 안에 공개됩니다.

키 포인트:

- HFG는 2022 년 4 분기 현재 8 백만 명의 고객을보고했습니다.

- Blue Apron은 Hellofresh, Kroger 및 Amazon과의 경쟁에 직면 해 있습니다.

- 식사 키트는 소비자에 의해 고가로 여겨집니다.

- 새로운 CEO Linda Findley Kozlowski.

- Blue Apron의 고객 기반은 일부 지역에서는 감소하지만 안정화되고 있습니다.

- 회사는 수익성과 운영 비용 절감에 중점을두고 있습니다.

- 1 분기에 Blue Apron의 순 손실이 크게 향상되었습니다.

- 2 분기에는 수익 지침이 제공되지 않습니다.

- 회사의 성장 전략에 대한 모호한 세부 사항.

- 더 많은 정보는 앞으로 몇 주 및 몇 달 안에 공개 될 것입니다.

질문:

- 2022 년 4 분기에 HFG 보고서가 몇 명인지에 대해보고했습니다?

- Blue Apron의 주요 경쟁자는 누구입니다?

- 소비자는 왜 식사 키트를 고가로 찾았습니까??

- 새로운 CEO가 Blue Apron에 어떤 잠재력?

- Blue Apron의 고객 기반이 안정화되어 있습니다?

- Blue Apron이 비용을 줄이는 데 어떻게 집중 했습니까??

- 1 분기에 Blue Apron의 순 손실은 무엇입니까??

- Blue Apron이 2 분기에 어떤 지침을 제공 했습니까??

- Blue Apron의 현재 성장 전략은 무엇입니까??

- 성장 전략에 대한 자세한 내용은 언제 공개 될까요??

답변:

- HFG는 2022 년 4 분기 현재 8 백만 명의 고객을보고했습니다.

- Blue Apron의 주요 경쟁자에는 Hellofresh, Kroger 및 Amazon이 있습니다.

- 소비자는 다른 음식 옵션에 비해 식사 키트를 과도하게 발견했습니다.

- 새로운 CEO 인 Linda Findley Kozlowski는 Blue Apron의 Turnaround에 대한 희망을 가져옵니다.

- 일부 지역에서는 Blue Apron의 고객 기반이 안정화되었지만 전반적인 감소는 지속됩니다.

- Blue Apron은 마케팅 비용의 64% 감소를 포함하여 운영 비용을 줄이는 데 중점을 두었습니다.

- 1 분기에 Blue Apron의 순 손실은 $ 5로 향상되었습니다.3 백만.

- Blue Apron은 2 분기에 수익 지침을 제공하지 않았지만 순 손실은 1,300 만 달러에서 1,600 만 달러를 기대합니다.

- Blue Apron의 현재 성장 전략은 아직 완전히 밝혀지지 않았지만 “최고 친화력 고객”과 차별화 된 고객 중심 접근 방식을 강조합니다.

- Blue Apron의 성장 전략에 대한 자세한 내용은 앞으로 몇 주 및 몇 달 안에 공개됩니다.

푸른 앞치마 내부’S 컴백 전략

그러나 HFG의 끊임없는 확장은 폭풍우를 극복하기 위해 더 강한 위치에 있습니다. 16 개국의 존재 덕분에 HFG는 2022 년 4 분기 기준 8 백만 명의 고객을보고했습니다. 또한 2018 년 Green Chef, 2020 년 Factor 75, 2018 년 Everyplate의 출시로 인해 미국에서 강력한 입지가 있습니다. 경쟁 업체의 지배력에도 불구하고 APRN은 여전히 Global Meal Kit Delivery Market의 한 조각을 포착 할 수 있다고 생각합니다.86 억에서 64 달러.2030 년까지 44 억.

Blue Apron은 새로운 CEO가 인수함에 따라 더 많은 고객을 잃습니다

너’Motley Fool과 다른 의견을 가진 무료 기사를 읽으십시오’S 프리미엄 투자 서비스. 오늘 Motley Fool 회원이 되십시오 최고 분석가 권장 사항, 심도있는 연구, 자원 투자에 즉시 액세스하십시오, 그리고 더. 더 알아보기

NYSE : APRN

블루 앞치마

시가 총액

오늘의 변화

화살표 얇은

현재 가격

2023 년 5 월 15 일, 4:00 ps 가격.중. et

식사 키트 제작자’새로운 CEO는 여전히 판매 성장 대신 수익성에 초점을 맞추고 있습니다.

블루 앞치마(APRN -1.14%) IPO 가격에서 90% 하락은 더 큰 경쟁 업체가 쉽게 복제 할 수있는 비즈니스에 대한 신중한 이야기입니다. 처음에는 식사 키트 시장에서 첫 번째 이사의 이점을 누 렸지만 Hellofresh와 같은 라이벌, 크로 거 (KR -0.22%) 및 아마존 (amzn 0.85%)는 신속하게 따라 잡고 시장을 개척했습니다.

소비자는 또한 식사 키트가 비싼 식료품 상자라는 것을 깨달았으며, 가격이 사전 요리, 테이크 아웃 또는 배달 옵션에 비해 가격이 너무 높았다는 것을 깨달았습니다. Blue Apron은 필사적으로 새로운 파트너십 및 제품과 관련성을 유지하려고 노력했지만 놀라운 속도로 계속 고객을 잃었습니다.

이미지 출처 : Blue Apron.

그러나 Hope의 Flickers of Hope는 지난 달 회사가 전 최고 운영 책임자 인 Linda Findley Kozlowski를 고용했을 때 나타났습니다 Etsy (Etsy 3.새로운 CEO로서 35%). 최근 1 분기 실적 보고서는 고객을 계속 잃어 버렸지 만 몇 가지 개선 사항을 밝혀냈다. Blue Apron의 1/4 숫자를 검토하고 Kozlowski 가이가 가라 앉는 배를 구할 수 있는지 확인해 봅시다 .

주요 번호

Blue Apron의 총 고객 수는 분기 동안 연간 30% (그러나 순차적으로 1%)로 550,000 명으로 떨어졌습니다. 그 매출은 28%로 141 달러로 하락했습니다.9 백만, 약 8 백만 달러의 추정치 누락. 두 수치 모두 Blue Apron의 이전 문제의 연속성을 표시합니다

yoy = 전년 대비. 출처 : Blue Apron Quarterly 결과.

그러나 고객 당 Blue Apron의 주문, 평균 주문 가치 및 고객 당 평균 수익은 모두 안정화의 징후를 보였습니다

고객 당 주문

주문 가치 (요원)

고객 당 수익 (Yoy)

yoy = 전년 대비. 출처 : Blue Apron Quarterly 결과.

CFO Tim Bensley는 회의 중에 이러한 수치를 “고객 기반 강화의 주요 지표”라고 불렀으며 회사의 전체 고객 손실은 “고속 선호도 소비자의 좁은 세트를 우선 순위를 정하기위한 의도적 인 결정으로 인해 발생했다고 말했습니다.”

다시 말해, Blue Apron은 남은 고객당 수익을 늘려 전체 고객의 감소를 상쇄하려고합니다. 불행히도, 고객 당 주문의 빈혈 개선 및 주문 가치는 여전히 고객 기반에 연간 30% 감소를 상쇄 할 수 없었습니다.

이미지 출처 : Blue Apron.

결론 성장에 중점을 둡니다

Blue Apron은 또한 매년 36%의 운영 비용을 줄임으로써 결론 성장에 계속 중점을 두었습니다. 그 전체 내에서 마케팅 비용을 64% 줄였습니다. 나는 이전에 Blue Apron이 마케팅 비용을 줄이는 데 초점을 맞추고 경쟁 업체에 더 취약해질 것이라고 주장했지만이 전략에 완고하게 헌신적으로 남아 있습니다.

그럼에도 불구하고 Blue Apron의 비용 절감 이니셔티브는 단 $ 5의 순 손실을 게시 할 수있었습니다.1 분기에 3 백만, 31 달러의 손실에 비해.전년 전에 7 백만. $ 0의 손실.주당 03은 기대치를 4 센트 증가시켰다. 조정 된 EBITDA $ 8.6 백만은 또한 $ 17의 손실로 인해 크게 개선되었습니다.1 년 전 2 백만.

Kozlowski는 Blue Apron의 초점을 수익성에서 공격적인 성장으로 전환하는 데 관심이없는 것 같습니다. 컨퍼런스 콜 동안, 그녀는 Blue Apron의 긍정적 인 무료 현금 흐름 달성 및 회사의 “중요한 이정표”를 조정하는 EBITDA 수익성을 조정했습니다.

Blue Apron은 2 분기에 수익 지침을 제공하지 않았지만 EBITDA 조정은 $ 13 ~ 1,600 만 달러의 순 손실을 예측합니다. 여름철에 향하는 전형적인 계절 트렌드에 대한 순차적 감소가 있다고 비난합니다.”

모호한 처리 계획

Kozlowski의 처리 계획은 여전히 모호합니다. 그녀는 아마존이나 크로 거 (Kroger)와 같은 더 큰 라이벌들에 대항하는 대신 “최고 친화력 고객”에 대한 회사의 사전 초점을 지원하고, “차별화 된 고객 중심 전략”에 초점을두면 장기적으로 “미개척, 매력적인 성장 전망”에 도달하는 데 도움이 될 것이라고 주장합니다.

그러나 이러한 전망이 실제로 무엇인지는 확실하지 않으며 Kozlowski는 회사가 앞으로 몇 주 및 몇 달 안에 성장 전략을 공개 할 것이라고 말했습니다.”Bensley는 회사가”고의적으로 비생산적인 수익을 추구하지 않는다 “는 전략을 계속할 것이며 고객 당 평균 주문 및 수익의 성장에 중점을 둘 것이라고 반복했습니다.

아직 시야가 없습니다

Blue Apron의 주문 및 수익 증가에 대한 초점은 의미가 있지만, 지속적인 고객 손실을 상쇄 할 것이라는 빈혈 성장에 대한 기대는 위험합니다. Blue Apron은 투자자들이 사업의 권리를 부여함에 따라 손실이 상한 것이라고 믿기를 원하지만 적어도 순차적으로 고객 손실을 멈출 때 까지이 주식을 구매하지는 않을 것입니다.

Amazon 자회사 인 Whole Foods Market의 CEO 인 John Mackey는 Motley Fool의 이사회 회원입니다. Leo Sun은 아마존 주식을 소유하고 있습니다. Motley Fool은 Amazon과 Etsy의 주식을 소유하고 추천합니다. Motley Fool에는 공개 정책이 있습니다.

푸른 앞치마 내부’S 컴백 전략

Blue Apron에는 새로운 CEO가 있습니다. 그녀는 그녀보다 큰 임무를 맡고 있습니다.

Linda Kozlowski는 Blue Apron을 향하고 있습니다. 박스 가입 회사는 사람들이 식료품 점을 위해 쇼핑하는 방식으로 새로운 지평을 열었습니다. 2012 년에 출시 된이 회사는 Hellofresh, Purple Carrot, 도금, 신선한 홈 셰프 및 녹색 요리사를 포함한 많은 경쟁자들에게 영감을주었습니다’ 문. 피치 : 집에서 자신을 위해 요리하는 동안 시간, 정신 에너지 및 노력을 절약하십시오.

오늘날 Blue Apron은 차세대 소매 성공 사례보다 더 신중한 이야기입니다.

2017 년에 공개되었을 때 Blue Apron’s 주가는 17 달러 이하로 1 달러로 1 달러로 하락했으며,이 회사는 회사에 $ 1을 상륙시켰다.90 억 평가. 벤처 캐피탈에서 2 억 달러를 모금 한 후 Blue Apron은 주식 시장에 도달하기 전에 30 억 달러에 달했습니다. 2 년 만에 Blue Apron은 소비자 스타트 업 성공 사례로서 더 많은 발판을 잃었습니다. 회사는 4 월에 3 위로 Linda Kozlowski를 고용하는 두 CEO를 순환했습니다. 5 월 말에, 그것은 2018 년 말 주가가 1 달러 이하 후에 주식 시장에 대한 입지를 구하기를 희망하면서 리버스 주식 분할 계획을 추구하기 위해 옮겼습니다. 2019 년 1 분기에 가입자 수는 2017 년에 동시에 있었던 것의 절반 이상으로 떨어졌습니다.

분명히 Blue Apron에서 일한 것’S 호의-벤처 캐피탈 및 1 위의 우위에 2 억 달러가 공개되는 것이 비즈니스 자체가 아니라 지불금을 찾고 있던 투자자들에게 전략적 움직임이라는 것이 분명해 졌기 때문에 궁극적으로 이에 반대했습니다. 그리고 입증되지 않은 비즈니스 모델은 아마존이 13 달러를 벌었을 때 잠재적 인 주주를 바꿨습니다.Blue Apron 직전에 일어난 Whole Foods의 구매로 식료품 카테고리에 대한 70 억 투자’S IPO.

블루 앞치마’S Ris and Fall은 다른 10 억 달러 규모의 소비자 스타트 업 유니콘에 대한 경고 이야기가되었습니다’4 분기 별의 성과를 면밀히 조사하는 주주들에게. 값 비싼 디지털 마케팅 전략에 대한 의존은 인수 고객의 70%가 양보 할 때 물린 곳으로 돌아올 수 있습니다 .2 배의 지출 수익률.

이제 Blue Apron이 컴백 전략을 세우고 있습니다. Etsy와 Evernote를 두 회사에서 COO로 수익성으로 가져 오는 데 도움을 준 Kozlowski와 함께 Blue Apron은 CEO로 정착하여 중요한 전환점에 직면하고 있으며, 그 동안 (상당히 축소 된) 사업을 구해야합니다. 그렇다면, 전략은 다른 소비자 스타트 업이 공개 목록에 더 적합한 모양을 만들기 위해 따라야 할 레시피 역할을합니다.

1. 마케팅 전략을 점검하십시오

Blue Apron은 마케팅 지출을 줄임으로써 손실을 상당히 삭감했습니다. 가장 최근 분기에 2 천 2 백만 달러를 잃은 5 백만 달러를 잃었습니다. 그리고 그것’2017 년 1 분기에 보았던 손실로 인한 급격한 감소는 공개 회사로서 처음으로 5 천 5 백만 달러를 잃었습니다. 마케팅 예산은 현재 분기당 1,400 만 달러 또는 회사로서 매출의 10%입니다’S 디지털 채널에 덜 의존하는 것으로 보였고, 2019 년 1 분기에 지출의 78%를 차지했습니다.

마케팅 전략을보다 효율적으로 만들기 위해 Blue Apron은 비즈니스의 30%를 차지하는 최고 가치 고객처럼 보이도록 유료 광고를 대상으로하는 고객 인구 통계를 모델링하고 있습니다. 1 년 이내에 돈을 벌 수있는 고객을 인수하는 데 돈을 쓸 것입니다.

“나는 높은 영향력 고객 내에서 꽤 큰 기회를보고 그 세그먼트를 조금 더 직접적으로 참여시킬 수 있습니다,” Kozlowski는 4 월에 투자자들에게 말했다. “그러나 그렇게함으로써, 우리는 또한 우리의 지출에 신중하게’임계 값이 정말로 중요하다고 생각하기 때문에 약 1 년의 투자 회수로 ROI 내에서 머무는 것은.”

마케팅 지출을 줄이면 Blue Apron이 의미합니다’S 성장 속도는 상당히 느려졌지만 목표는 고객이 휘젓는 고객이 휘젓을 가능성이 낮도록하는 것입니다’확장을 원하는 가입 회사에 대한 확률이 입증되었습니다.

“상당한 시장 점유율에도 불구하고 Blue Apron은 고객 확보 이니셔티브에 돈을 버리지 않고 가치와 고객 기반을 늘리는 방법을 평가해야합니다. Blue Apron은 이미 많은 말을했지만 파트너십을 개발하거나 식사 키트 회사를 인수 한 대형 식료품 점,” Gartner L2의 소매 분석가 인 Evan Mack은 말합니다.

2. 간소화 작업

블루 앞치마’자체 시설에 투자 한 S – 현재 U에는 3 개가 있습니다.에스. – 배송 속도를 향상시키고 비용 절감을 위해 더 나은 물류 기반을 구축하기 위해. CFO Tim Bensley에 따르면 최우선 과제는 당일 배달 오퍼링입니다. 지금은’s는 가입자가 정오까지 주문하고 6 p까지 식사 키트를받을 수있는 베이 지역으로의 서비스를 출시합니다.중.

“소매 비즈니스는 미니 물류 회사 여야합니다,” Publicis Sapient의 글로벌 상업 전략 부사장 인 Jon Reily는 말합니다. “당신은 Blue Apron과 같은 회사를보고 있습니다’s 그들은 물류 천장에 부딪쳐서 확장하기가 어렵습니다. 아마존에서 자신을 단열한다는 것은 적절한 인프라에 투자하는 것을 의미합니다’푸른 앞치마가 가라 앉거나 수영하는 곳.”

더 많은 압력 을가하는 것은 구독이나 배송 대기 시간이없는 Blue Apron과 유사하게 모델링 된 식사 키트를 제공하는 데 투자 한 식료품 체인입니다. 고객이 다른 식료품 점을 구매할 수있는 식사 키트와 레시피를 수령 할 때 Blue Apron은 기존 및 잠재 고객과 관련이있을 때 더 까다로운 위치에 있습니다. 경쟁력을 유지하려면 Blue Apron은 고객 데이터를 사용하고 있습니다’앉아있는 S – 고객이 식사 키트를 주문하고 원하는 식사를 선택할 때 데이터 포인트를 수집하고 고객이 케이던스 및 고객 선호도에 대한 상자를 검토 할 때 공급망 및 성분 소싱 파트너에게 공급합니다.

마케팅 전략이 향상된 고객 기반의 품질을 높이면 Blue Apron은 고객에게 대응할 수있는 능력을 향상시킵니다.

삼. 상자 밖에서 확장하십시오

블루 앞치마’시장에서의 존재와 인식을 높이기 위해 브랜드 및 소매 업체와의 파트너십에 의존. 올해 초, 그것은 WW (이전의 Weight Watchers)와 제휴하여 WW 다이어트 계획에 맞는 식사 키트를 설정했습니다. 작년 가을에 Blue Apron은 비 소진 업체가 제트기에서 식사 키트를 쉽게 이용할 수있었습니다.com. 다른 소매 업체로의 확장은 고객이 식료품 구매를위한 차세대 비즈니스 모델을 완전히 수용했다는 아이디어에 위배되지만이 시점에서 Blue Apron은’t는 단단 할 자유가 있습니다.

“블루 앞치마’s 자체 가입자 기반 이외의 새로운 고객을 포착하여 스마트 한 움직임입니다,” Freedonia Group 분석가 Cara Brosius는 말합니다. “그러나 식사 키트 구독 전달 모델은 단순히 그렇지 않습니다’많은 잠재 고객을 위해 일합니다. 때때로 사람들은 변덕스럽고 돈을 요리하고 싶어합니다’T 식사 키트가 1 ~ 이틀 후에 제트기에서 도착할 때까지 기다리고 싶습니다.com.”

따라서 Blue Apron은 단순한 브랜드 파트너십 이상을 탐색하여 도달 범위를 추진하고 있습니다. 다음에 올라 오기 : Blue Apron 매장. 그것’S는 온라인에서 출시 된 가장 디지털 방식으로 마음이 가장 높은 브랜드조차도 일반적인 트랙이되었습니다. 전자 상거래 브랜드는 어디든지 쇼핑하려는 고객이 가능한 한 편리하게 이루어지기 위해 브랜드 인식과 수익을 높이기 위해 물리적 상점을 열고 있습니다.

“저것’사람들이 무엇에 대한 훨씬 더 완전한 견해를 볼 수있는 브랜드 경험을 더 많이 주도하는 다음 단계’사용 가능,” Kozlowski는 4 월에 투자자들에게 말했다. “우리에게 이것은 우리가 브랜드와 요리 제품을 전략적 파트너와 어떻게 맞추는 지 생각하는 데 중요한 부분입니다. 그리고 그것’우리는 우리가 발전하고 배울 때 계속 배우고 배울 수있는 체계적인 채널 확장 전략의 일부입니다.”

현대 소매 브리핑에 가입하여 매일 아침받은 편지함에 소매 뉴스, 분석 및 통찰력을 얻으십시오.

블루 앞치마 사례 연구 -1. Blue Apron이 현재에있는 이유는 무엇입니까?.

4. 고객 가치와 전반적인 성과를 향상시키기 위해 Blue Apron을 사용해야하는 고객 메트릭? 5. 그 일을한다 "첫 번째 발동기" Blue Apron에 이점이 적용됩니다? 무엇을 암시 할 것인가?

생산 공정은 2 단계 운영을 사용합니다. 내일의 작품은 아래와 같이 7 개의 주문으로 구성됩니다. 시간 (시간) 주문 1 단계 2 단계 A 1.20 1.40 B 0.90 1.30 c 2.00 0.80 D 1.70 1.50 e 1.60

https : // www.영리주의.com/company/blue-apron/설명 Blue Apron의 수익원 설명. 가입 식품 서비스의 주요 수익원은 식료품 점 (온라인 또는 물리적)과 어떻게 다른가??

다음 중 HR 계획에 대한 접근이 아닌 것은 무엇입니까?? 2017 년 직원을 재배치하는 직원을 배치하는 노조 협상을 수행하는 특정 부서의 직원 수 증가,

Fruitguys의 HR 부서가 Chris Mittelstaedt의 직원 및 조직 기능 인벤토리를 준비했다고 가정 해 봅시다. 그는 어떻게이 정보를 가장 잘 사용할 수 있습니까?? 해당되는 모든 것을 체크하세요.

투자자는 Blue Apron의 다음 코스를 구매해야합니다?

Covid-19 Pandemic은 급속한 성장으로 식사 키와 식품 배달 산업을 폭발 시켰지만 2022 년은 Blue Apron (NYSE : APRN)과 같은 식사 키트 배달 회사가 더 어려운 것으로 판명되었습니다. 52 주 최고 $ 12에서 55% 하락.76, APRN은 최근 회사가 잠재적 인 주식 환매에서 2,500 만 달러의 발표에 이어 집회를 시작했습니다.

이것은 Blue Apron의 “Next Course”전략의 일부이며, 회사가 2023 년 조정 된 EBITDA 수익성의 목표에 더 가깝게 이끌어 내기위한 것입니다. APRN은 10 년 동안 운영에도 불구하고 일관되게 수익성을 높이기 위해 여전히 고군분투하고 있지만, 회사가 비즈니스 모델을 다각화하기 위해 노력함에 따라 전환 전략이 가치가 있다고 생각합니다.

시장 점유율

2012 년에 설립 된 Blue Apron은 처음에 미국 최초의 식사 키트 배달 회사로 혜택을 받았습니다. 이것이 회사에 최초의 발동기 이점을 주었을 수도 있지만, 이제는 매우 경쟁력있는 공간에서 발견되었습니다.

시장 점유율은 2019 년부터 줄어들면서 APRN이 2021 년 기준으로 식사 키트 시장의 9% 만 남았습니다. 반면 2019 년 전체 시장의 절반 이상을 지배 한 경쟁 업체 -HFG (HelloFresh) – 69%. APRN은 여전히 Marley Spoon과 Sunbasket을 능가하지만 Home Chef -Kroger (KR)의 자회사 – 당시 시장의 14%를 보유하고 있습니다.

시장 지배력에도 불구하고 프랑크푸르트 증권 거래소에 1 차 목록을 보유한 글로벌 식사 키트 제공 업체 인 Hellofresh는 연초 이후 64% 감소한 것을 보았습니다. 이제 2020 년 2 월과 같은 가격 수준으로 거래되는 것은 APRN이 유일한 식사 키트 배달 회사가 영향을받는 것은 아닙니다.

그러나 HFG의 끊임없는 확장은 폭풍우를 극복하기 위해 더 강한 위치에 있습니다. 16 개국의 존재 덕분에 HFG는 2022 년 4 분기 기준 8 백만 명의 고객을보고했습니다. 또한 2018 년 Green Chef, 2020 년 Factor 75, 2018 년 Everyplate의 출시로 인해 미국에서 강력한 입지가 있습니다. 경쟁 업체의 지배력에도 불구하고 APRN은 여전히 Global Meal Kit Delivery Market의 한 조각을 포착 할 수 있다고 생각합니다.86 억에서 64 달러.2030 년까지 44 억.

비교를 위해 HFG는 P/S 비율로 수익성을 달성했습니다 .57 $ 3.896 억 시가 총액 및 $ 6.판매 83 억. 반면 Blue Apron은 P/S 비율이 있습니다 .43 $ 198을 기준으로.3,400 만 시가 총액 및 $ 458.지난 4 분기 동안 6 천 5 백만 건의 매출. APRN의 낮은 P/S 비율은 회사의 좌절에도 불구하고 회사가 과대 평가되지 않았으며 투자로 특정 위험을 제시하지만 APRN은 성공적인 처리 시간을 가질 수 있음을 보여줍니다.

돌아서 다

식사 키트 배달 회사는 비즈니스의 특성으로 인해 많은 초기 과제를 극복해야합니다. 결국, 전국적으로 수천 명의 고객에게 부패하기 쉬운 식료품 점을 운송하는 물류를 마스터하면서 매일은 위업이 아닙니다. 그러나 APRN의 문제는 그 상장 이후로 만 복잡해졌습니다.

APRN. 그 이후 로이 회사는 고가의 고객과의 관계를 발전시키고 더 많은 메뉴를 제공했지만 회사의 많은 계획은 예상치 못한 Covid-19 Pandemic에 의해 방해를 받았으며, 이로 인해 진행 상황을 도와주고 방해했습니다. 이제 전염병이 뒤에있어 APRN이 수익성을 달성하는 데 필요한 변화를 만들 수있는 것 같습니다.

전반적으로 APRN의 긍정적 인 운영 현금 흐름, 최소 5 억 명의 고객 및 2024 년까지 최소 7 억 달러의 매출에 도달하려는 APRN의 목표. 그러나 이것은 APRN에게는 결정적인 순간입니다.

APRN은 2017 년 1 분기에 1 백만 명의 고객으로 정점에 도달했지만 2019 년 2 분기 이후 4 억 명 이상의 고객을보고하지 않았습니다. 2022 년 2 분기 현재, 지난 12 개월 동안 3 억 3 천만 명의 고객과 682 만 명의 활동적인 고객이있었습니다.

이러한 이유로 APRN은 고객 당 더 많은 수익을 가져 오는 데 중점을 두어 고객 QOQ 당 평균 수익이 약간 증가했지만이 메트릭은 여전히 1 년 전과 감소했습니다. 그 명령 수는 또한 1 사이의 비교적 정체 된 상태로 유지되었습니다.6과 2.분기 당 백만. 가장 주목할만한 성장은 대유행 이후 계속 성장한 고객 당 평균 주문 가치와 평균 수익으로 이루어졌지만, 이는 APRN의 최근 가격 인상 때문입니다.

회사가 50 만 명의 고객을 유치하고 7 억 달러의 매출을 가져 오려면 APRN은 비즈니스 모델과 고객을 유치하기위한 전략에 큰 변화를 가져야합니다. 그러나 나는 APRN이 타사 플랫폼을 통해 비즈니스 모델에 비 구독 옵션을 통합하기 때문에이 메트릭에 도달 할 수 있다고 생각합니다.

다각화

주주는 APRN의 월마트 뉴스에 주식이 끊어진 이후에 비문이 아닌 서비스를 통해 다각화 할 수있는 회사의 능력에 대한 나의 신뢰를 공유하는 것으로 보입니다.com (wmt) 거래. 다음날 배송 기능을 달성함에 따라 회사는 새로운 파트너십을 형성하거나 Amazon (AMZN)에서 상점을 열 수 있습니다. 이 플랫폼은 고객 확보 비용을 줄이면서 새로운 잠재 고객을 브랜드에 데려 올 것입니다.

그러나 이것은 치료법이 아닙니다. Blue Apron은 식사 키트를 제트 할인으로 판매했습니다.2018 년부터 2019 년까지 Com은 2018 년 코스트코를 통해 식사 키트를 판매하는 매장 내 주제를 실험했습니다. 그러나이 전략 중 어느 것도 당시에 성과를 거두지 않았습니다.

과거의 부족한 결과에도 불구하고, 이것은 가입 요소로 인해 식사 키트 전달 서비스를 시도한 적이없는 소비자의 50%에 도달하기위한 최상의 전략 일 것입니다. Findley Shared에 따라 APRN. 아직 미개척 된 소비자 의이 시장을 정의하고 활용하면 회사가 앞으로 나아갈 수있는 잠재적 인 상승 여력이 있습니다.

식사 키트 배달 회사 간의 치열한 경쟁이 어떻게되었는지 고려하여 비즈니스 비가 소독 고객에게 호소하기 위해 비즈니스를 다각화하는 것도 APRN의 다음 단계 일 수 있습니다. 특히 많은 APRN의 가입자가 가입자와 비슷하지 않기 때문에.

일시 정지와 재 활성화 사이의 평균 주 수는 75에서 약 10 사이입니다. 고객은 분기당 평균 5 식사를 주문하고 있으며 APRN의 가장 귀중한 고객 중 다수는 분기 내내 정기적으로 주문하지 않습니다. 이 데이터의 테이크 아웃은 고객이 고품질 식사 키트에 관심이 있지만 가입 기준으로 반드시 필요하지 않다고 생각합니다.

2011 년에 이륙 한 구독 버블은 가입 피로로 소비자가 지치면서 터질 것입니다. 전염병 중에 추가 된 추가 구독 서비스의 조합과 재량 지출 감소는 Kearney Consumer Institute가 구독 시장에서 급격히 감소 할 것이라고 예측하는 핵심 요소입니다. 나는 비 수독자 옵션을 추구하는 것이 APRN이 “위대한 수신 거부”가 될 수있는 것을 피하는 데 도움이 될 것이라고 생각합니다.

APRN은 또한 2 분기에 1 천만 달러의 벌크 엔터프라이즈 판매 덕분에 수익에서 6% 증가한 수익을 올릴 수있었습니다. 엔터프라이즈 판매는 회사 포털, 대량 기프트 카드 판매, 경품 관리 프로그램 및 사용자 정의 상자 및 경험의 큐 레이션을 통해 수익, 고객 및 브랜드 성장 기회를 보는 회사의 초점이되는 것으로 보입니다. Enterprise 및 Bulk 판매는 회사가 고객 확보 비용을 줄이고 비즈니스를 더 다각화하는 새로운 방법이지만,이 천만 달러의 대량 판매는 일회성 거래였으며 향후 추가 판매를 확보 할 수있는 능력을 입증하는 것은 APRN에 달려 있습니다.

APRN이 다음 분기에 추가 엔터프라이즈 판매 및 타사 플랫폼과의 새로운 파트너십을보고한다면, 이것이 이러한 경제 조건에도 불구하고 회사가 다각화하고 분기 할 수있는 능력을 나타내는 낙관적 인 신호라고 생각합니다.

다음 코스?

전반적으로 APRN. 이 개정 중에는 회사에 향후 주식 재구매를 위해 최대 2,500 만 달러의 현금을 사용할 수있는 옵션을 제공하는 조항이 있습니다. 이러한 주식 환매는 APRN이 Joseph Sanberg가 이미 개인적으로 보증하기로 동의 한 자본 금융에서 5 천만 달러를 마감하는 조건에서만 발생할 수 있습니다.

회사의 전환을 이끌 수있는 Findley의 능력에 대한 Sanberg의 믿음은 자신감의 또 다른 원인입니다. 올해까지 Sanberg는 계열사 RJB 파트너의 4 천만 달러의 개인 배치 투자와 2 천만 달러 상당의 기프트 카드 후원 계약을 지원했습니다. 4 월과 8 월 사이에 그는 11을 구입했습니다.7 백만 주가 27로 증가했습니다.6 백만 주. Sanberg.

그의 참여에 근거하여, 나는 Sanberg가 처리 과정의 중요한 부분이 될 것이라고 믿는다. 그러나 Ryan Cohen이 회사로부터의 매각에 따른 BBBY (Bed Bath & Beyond)의 집회 (BBBY)의 집회 및 무의미한 하락.

그러나 회사가 이미 주주들과의 관계를 향상시키는 데보다 능동적 인 접근 방식을 취하고 있다는 점은 주목할 가치가 있습니다. 새로운 과정 전략의 일환으로 Findley는 최근 인터뷰를 통해 APRN의 첫 투자자의 날을 주최하는 일련의 인터뷰를 통해 투자자와의 커뮤니케이션을 개선했습니다. 잠재적 인 주식 환매와 함께 이러한 움직임은 최신 랠리에서 입증 된 바와 같이 주식에 대한 관심을 다시 불러 일으켰습니다.

그대로, 나는 APRN이 ESG 목표 및 지난 2/4의 기타 운영에 투자하고 있기 때문에 Q3 수입이 개선 될 것이라고 생각합니다. 이러한 투자가 이제 결론을 내렸을 때, APRN. Q2는 또한 APRN의 계절적이지 않았으며, 고객이 3 분기에 일반 근무 일정으로 돌아 오면서 회사는 더 높은 수익을보고 할 수 있습니다.

2 분기에 회사는 $를보고했습니다.04 GAAP EPS 손실과 774,000 달러의 매출 미스 미스. 그러나 월스트리트는 다음 분기에 129 달러의 기대치로 주목할만한 개선을 기대하고 있습니다.6 백만의 매출 및 GAAP EPS 손실 $.48. APRN은 10 대 중반의 매출 성장에 대한 기대치를 올해 7% -13%로 감소 시켰지만, 회사는 2023 년 조정 된 EBITDA 수익성에 대한 목표를 달성하기 위해 추적 할 것으로 보입니다.

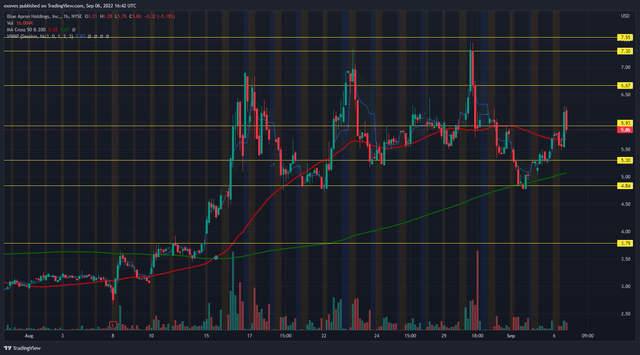

기술 분석

그러나 모든 사람이 44% 짧은이자에 의해 설명 된 APRN의 처리 계획에 대한 신뢰를 가지고있는 것은 아닙니다. 이 12.Meme Stock Rally에 대한 투자자의 흥분이 8 월 대부분의 평균 거래량보다 높아짐에 따라 일주일 전 36% 증가.

8 월 대부분의 APRN은 더 높은 최고치와 높은 최저치를 만들면서 강세 추세에있었습니다. APRN의 200 MA 테스트는 리바운드로 이어졌으며, 더 높은 낮은 수치를 형성 한 후 주식이 200MA 이상으로 계속 거래되기 때문에 추세가 계속 될 것이라고 생각합니다. 이것은 구조의 무결성을 확인하고 이번에 지금까지 위치를 차지할 위험을 줄입니다.

APRN이 구조를 유지하는 한 추세는 계속 될 것입니다. 그러나 볼 수있는 중요한 수준은 $ 4입니다.84 지원. 이 레벨을 돌파하거나 200 MA는 귀하의 위치를 종료하는 신호입니다. 나는 $ 6에 이익을 얻을 것입니다.67, $ 7.30, $ 7.주식이 계속 운영되는 경우 55.

항목을 찾는 투자자의 경우 위험 노출을 줄이기 위해 200 MA의 재시험을 감시하는 것이 좋습니다. 그러나 APRN의 실행은 회사의 잠재적 인 주식 환매 계획에 크게 연료를 공급 받고 회사의 업데이트에 따라 어느 방향 으로든 폭발적인 움직임을 가질 수 있음을 염두에 두십시오.

위험

처리 시간을 추구하는 회사는 일반적으로 다른 사람보다 위험하며 APRN을 고려한 투자자는 위험을 잘 알고 있어야합니다.

회사의 전환 전략이 실패하면 APRN을 부유하게 유지하기 위해 VC 자금을 더 이상 사용할 수 없기까지는 그리 오래 걸리지 않습니다. 이 부문의 회사가 파산에 빠지는 것은 드문 일이 아니며, 이는 APRN의 장기 위험이 될 수 있습니다. 또한 APRN은 고위 보안 기간 대출에 따라 최소 현금 잔고를 유지해야하며 사업이 필요한 현금 흐름을 생성 할 수 있다는 보장은 없습니다. 총 미결제 주식이 47 개 증가함에 따라 주주들은 이미 지난해에 희석되었습니다.4% 와이 희석은 계속 될 것입니다.

결론

APRN. 제품 포트폴리오의 다각화는 새로운 잠재 고객에게 소개하고 2023 년에 EBITDA 수익성을 향해 일할 수 있도록 도와줍니다. 붕괴 후 환경을 고려할 때, 가입 서비스는 타격을받을 것이며, 비가 부적절한 제품을 소개하는 것은 업계에서 APRN의 생존의 열쇠라고 생각합니다.

회사의 운영 감소에 대한 전염병의 영향으로, 이제 APRN의 전환 전략을 추구 할 수있는 최고의 기회이며 다음 과정 전략은 유망한 첫 단계입니다.