Compreendendo seu formulário 1099-K

Aqui está o que sabemos:

O que é o Formulário 1099-G?

Os governos federais, estaduais e locais podem emitir contribuintes 1099-G para certos tipos de pagamentos governamentais. Os dois tipos mais comuns de pagamentos para os quais este formulário é usado são compensação de desemprego e reembolsos, créditos ou compensações estaduais ou de imposto de renda local ou local.

- Seguro desemprego

- Recundos, créditos ou compensações estaduais ou locais de imposto de renda.

Independentemente do tipo de pagamento, pode ser necessário incluir algumas informações deste formulário na sua declaração de imposto de renda, e o pagamento pode ou não ser tributável para você, dependendo da sua situação específica.

Formulário de 1099-g para compensação de desemprego

Se você estiver recebendo receita de desemprego do governo do estado, esses benefícios estarão sujeitos a impostos. A quantidade de seus benefícios será mostrada na caixa 1 em seu formulário 1099-g. Se você optou por ter impostos retidos por seus benefícios, esse valor aparecerá na caixa 4.

Ao preparar sua declaração de imposto, você incluirá o valor da caixa 1 como parte de sua renda no seu formulário 1040.

Tem dúvidas sobre desemprego e impostos? Visite nosso Centro de Recursos Tributários do Desemprego para obter assistência com tópicos relacionados ao desemprego e para aprender a arquivar seu formulário 1099-G gratuitamente.

Você recebeu o Formulário 1099-G por receita de desemprego que você não recebeu? Houve um aumento nas reivindicações fraudulentas; portanto, se você foi vítima de roubo de identidade do desemprego e recebeu o formulário 1099-g com uma quantidade em Caixa 1, Tome as seguintes etapas:

- Entre em contato com o emissor 1099-G para obter um formulário corrigido mostrando benefícios de US $ 0 recebidos.

- Inclua a renda que você realmente recebeu ao apresentar seu retorno.

- Verifique o site do Departamento de Receita do Estado para obter instruções adicionais.

1099-g para reembolsos, créditos ou compensações de impostos estaduais

Se você receber um reembolso, crédito ou compensação da receita estadual ou local do estado, esse valor será mostrado na caixa 2 do seu formulário 1099-g.

Se o reembolso é ou não tributável para você depende se você reivindicou a dedução padrão ou deduções detalhadas no retorno do seu ano anterior. Se você reivindicou a dedução padrão, o reembolso não é tributável. No entanto, se você reivindicou deduções detalhadas e recebeu um benefício fiscal da dedução do imposto de renda estadual e local, todo ou parte do reembolso pode ser tributável no ano em que você o recebe.

Aqui está um exemplo:

- Em 2016, Maria teve US $ 3.000 retidos de seu salário para impostos estaduais. Ela reivindicou deduções detalhadas e deduziu o imposto de renda do estado de seus impostos de renda federal.

- Depois de concluir sua declaração de impostos estaduais, ela percebeu que só devia US $ 2.500. Em 2017, Maria recebeu um reembolso de US $ 500 do estado, que ela relatou no Formulário 1099-G.

- Como Maria recebeu um benefício fiscal em 2016 ao deduzir esses impostos, o pagamento de reembolso do estado de 2017 será tributável para ela para o ano fiscal de 2017.

Alguns estados fornecem instruções para acessar seu formulário 1099-g online.

Outros pagamentos cobertos pelo Formulário 1099-G

O formulário 1099-G também abrange outros tipos de pagamentos:

- Os pagamentos de assistência ao ajuste do comércio de reemprego (RTAA) são mostrados na caixa 5.

- Subsídios tributáveis recebidos de governos federais, estaduais e locais são mostrados na caixa 6.

- Os pagamentos tributáveis do Departamento de Agricultura são mostrados na caixa 7.

- Os ganhos de mercado sobre empréstimos para corporação de crédito de commodities são mostrados na caixa 9.

Como encontrar um Formulário 1099-G emitido por um estado

Se você está procurando um Formulário 1099-G emitido pelo seu estado, siga estas etapas:

Revise nossa lista e encontre detalhes sobre como acessar o Formulário 1099-G para seu estado em particular (onde disponível).

Perguntas adicionais sobre o Formulário 1099-G

Se você tiver dúvidas sobre a tributação dos pagamentos relatados no Formulário 1099-G ou qualquer outra pergunta relacionada à sua declaração de imposto, nossos profissionais de imposto estão aqui para ajudar. Eles podem fornecer orientação e ajudá -lo a entender melhor sua declaração de imposto.

Marque uma consulta para falar com um profissional de impostos hoje.

Este tópico foi útil?

Compreendendo seu formulário 1099-K

O que é o IRS Form 1099-K? Saiba por que você recebeu este formulário e para que é usado aqui.

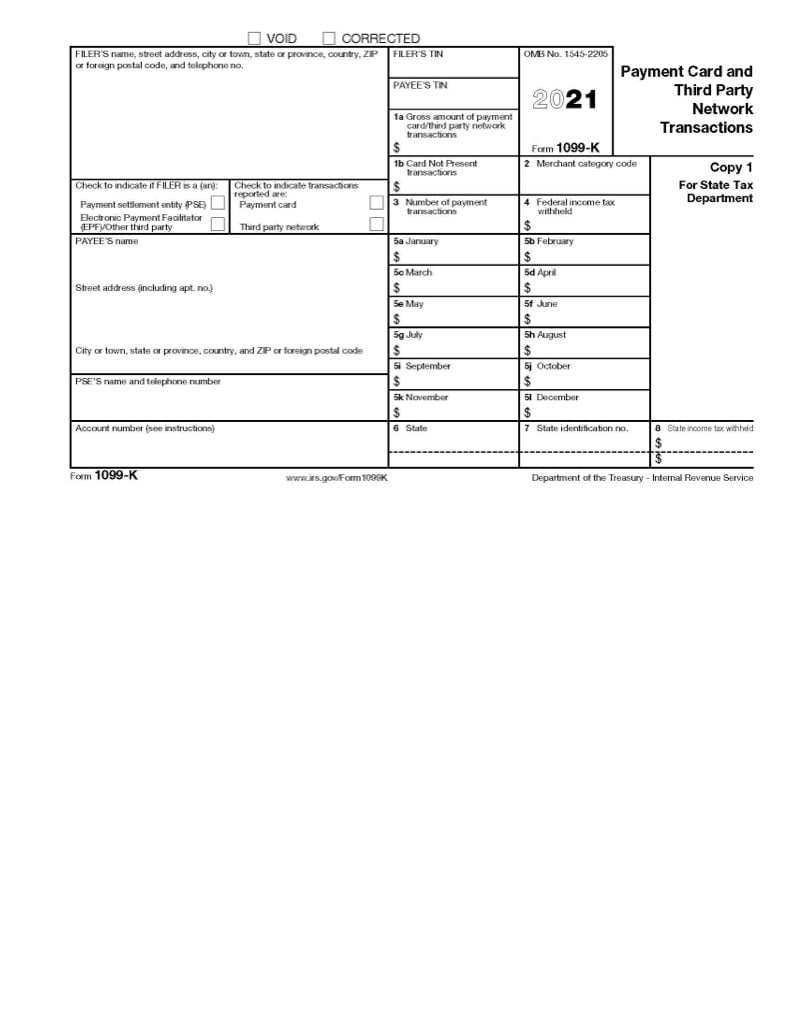

O que é o Formulário 1099-K?

Se você usar entidades de liquidação de pagamento, facilitadores de pagamento eletrônico ou outras redes de mercadorias de terceiros, como PayPal, Stripe, Wave ou outros para receber pagamentos, você poderá receber um formulário 1099-K deles.

Trabalhadores de shows, como compartilhamento de viagens e drivers de entrega, também podem receber o Formulário 1099-K das empresas com as quais trabalham.

O que as caixas no formulário 1099-k significam?

Caixa 1A do Formulário 1099-K relata seus recibos brutos. Isso não inclui nenhuma taxa de processador ou taxas que você pagou pessoalmente para acessar seu dinheiro.

A caixa 1b relata as transações “não presentes”, que se aplica a

Compreendendo seu formulário 1099-K

Aqui’é o que sabemos:

O que é o Formulário 1099-G?

Os governos federal, estadual e local podem emitir os contribuintes 1099-G para certos tipos de pagamentos do governo. Embora haja um punhado de propósitos para este formulário, é’é mais comumente usado para dois tipos de pagamento:

- seguro desemprego

- Recundos, créditos ou compensações estaduais ou locais de imposto de renda.

Independentemente do tipo de pagamento, pode ser necessário incluir algumas das informações deste formulário em seu retorno. Além disso, o pagamento pode ou não ser tributável para você, dependendo da situação específica.

Formulário de 1099-g para compensação de desemprego

Se você está desenhando receita de desemprego do governo do estado, esses benefícios de desemprego estão sujeitos a impostos. A quantidade de seus benefícios será mostrada na caixa 1 no seu 1099-g. Se você’optou por ter impostos retidos por seus benefícios, esse valor aparecerá na caixa 4.

Se você tiver um requisito de registro de declaração de imposto, quando ela’é hora de preparar seu retorno, você’LL incluirá o valor da caixa 1 como parte de sua renda em seu 1040.

Tem dúvidas sobre desemprego e impostos? Certifique-se de visitar nosso Centro de Recursos Taxices de Desemprego para obter ajuda com tópicos relacionados ao desemprego e descubra como arquivar seu Formulário 1099-G gratuitamente.

Você recebeu o Formulário 1099-G por receita de desemprego que não’t recebe? Os estados estão relatando um aumento em reivindicações fraudulentas. Se você foi vítima de roubo de identidade de desemprego e recebeu o formulário 1099-g (com uma quantidade em Caixa 1), você deve:

- Entre em contato com o emissor 1099-G para obter um formulário corrigido mostrando benefícios de US $ 0 recebidos.

- Arquive sua devolução relatando a receita que você realmente recebeu.

- Verifique o site do Departamento de Receita do Estado para ver se o estado emitiu instruções adicionais.

Formulário de 1099-g para reembolsos, créditos ou compensações de impostos estaduais

Se o Estado emitir um reembolso, crédito ou compensação da renda estadual ou local, esse valor será mostrado na caixa 2 do seu formulário 1099-g. O motivo mais comum para receber um reembolso é por causa de um pagamento em excesso de impostos estaduais, conforme explicado no exemplo abaixo. Este pagamento pode ou não ser tributável para você. Se você reivindicou o padrão dedução em seu ano anterior’s Retorno, o valor não é tributável para você.

No entanto, se você reivindicou detalhado deduções no ano anterior’S Retorno, toda ou parte do reembolso é tributável no ano em que você recebe o reembolso se também deduzir os impostos de renda estadual e local e receber um benefício fiscal de dedução desses impostos.

Deixar’S caminhar por Maria’s impostos como exemplo.

- Em 2016, Maria teve US $ 3.000 retidos de seu salário para impostos estaduais. Para esse ano fiscal, ela escolheu reivindicar deduções detalhadas e deduziu a receita estadual de US $ 3.000 de seus impostos de renda federal.

- Depois de concluir sua declaração de impostos estaduais, ela percebeu que realmente devia US $ 2.500. Em 2017, Maria’O Estado de S emitiu a ela um reembolso de US $ 500 sobre o valor do imposto que foi pago em excesso e enviou seu formulário 1099-G para relatar o pagamento.

- No entanto, como ela recebeu um benefício fiscal de 2016 ao deduzir esses impostos sobre sua devolução federal, o pagamento de reembolso do estado de 2017 será tributável para ela para o ano fiscal de 2017.

- Para determinar a parte tributável, ela se referirá às instruções do Formulário 1040, linha 10.

Alguns estados simplesmente enviam um cartão postal com instruções sobre como ir on-line e baixar seu 1099-g.

Outros pagamentos cobertos pelo Formulário 1099-G

Os outros motivos pelos quais você pode receber o Formulário 1099-G incluem os seguintes tipos de pagamentos:

- Pagamentos de assistência ao ajuste comercial de reemprego (RTAA). Estes são mostrados na caixa 5.

- Subsídios tributáveis recebidos de governos federais, estaduais e locais. Estes são mostrados na caixa 6.

- Pagamentos tributáveis do Departamento de Agricultura. Estes são mostrados na caixa 7.

- Ganhos de mercado em empréstimos para corporação de crédito de commodities. Estes são mostrados na caixa 9.

Como encontrar um Formulário 1099-G emitido por um estado

Procurando o Formulário 1099-G emitido pelo seu estado? Você’provavelmente estou me perguntando por onde começar. Nós’Re aqui para ajudar!

Confira nossa lista e detalhes da revisão sobre como encontrar o Formulário 1099-G para um estado específico (onde as informações estão disponíveis).

Perguntas adicionais sobre o Formulário 1099-G

Se você tiver dúvidas sobre a tributação dos pagamentos feitos a você no Formulário 1099-G ou simplesmente tiver dúvidas sobre seu retorno, nossos profissionais de impostos estão aqui para ajudar. Eles conhecem os meandros dos impostos e podem ajudá -lo a entender melhor o seu retorno.

Marque uma consulta para falar com um profissional de impostos hoje.

Este tópico foi útil?

Compreendendo seu formulário 1099-K

O que é o IRS Form 1099-K? Saiba por que você recebeu este formulário e para que é usado aqui.

O que é o Formulário 1099-K?

Os contribuintes que usam entidades de liquidação de pagamento (PSE), facilitadores de pagamento eletrônico (EPF) ou outras redes de comerciantes de terceiros, como PayPal, Stripe, Wave e outros para receber pagamentos, provavelmente receberão um formulário 1099-K deles.

Trabalhadores de shows como compartilhamento de viagens e drivers de entrega também podem receber o Formulário 1099-K das empresas com as quais trabalham.

O que as caixas no formulário 1099-k significam?

Seus recibos brutos são relatados na caixa 1A. Isso não inclui nenhuma taxa de processador ou outras taxas que você pagou pessoalmente para acessar seu dinheiro.

As transações da caixa 1B relata “Cartão não presente”, que é o caso da maioria dos contribuintes que ganham renda online. Se o contribuinte vende bens ou serviços em uma loja independente ou outros meios físicos, como cabines de convenção, e aceitar cartões de crédito, é provável que a caixa 1B relate uma figura diferente da caixa 1A. Ambos os valores provavelmente serão consistentes para os contribuintes que trabalham apenas online.

Box 3 relata o número de transações que a entidade processou para o contribuinte para o ano. Esta informação não tem influência na declaração de imposto de renda, mas pode ser útil para a inteligência de negócios.

A caixa 4 relata’t fornece seu número de identificação tributária, pois 1099 pagamentos geralmente não têm imposto de renda federal retido. No entanto, se o seu estado ou localidade exigir a retenção de imposto de renda do estado sobre processador eletrônico e pagamentos de cartões de terceiros, esse valor será relatado na caixa 8.

Caixas 5a a 5l quebra o pagamento bruto recebido por mês.

E se eu recebesse outros formulários 1099-MISC ou 1099-NEC que relatam a mesma renda que o Formulário 1099-K?

Nos anos anteriores a 2020, a sobreposição entre os formulários 1099-misc e 1099-k foram extremamente comuns. A partir de 2020, o Formulário 1099-NEC começou a ser usado para relatar compensação não funcionária, o que significa que pode haver uma sobreposição potencial entre os formulários 1099-NEC e 1099-K.

Se você foi pago por um cliente ou outra pessoa ou empresa por meio de um processador de pagamento eletrônico como o PayPal, eles poderão emitir o formulário 1099-NEC se eles pagaram US $ 600 ou mais durante o ano. No entanto, se você receber o Formulário 1099-K e ele contiver exatamente a mesma renda relatada no Formulário 1099-NEC, ou vários formulários de diferentes pagadores, você precisará conciliar a diferença em sua declaração de imposto.

O Formulário 1099-K deve ser emitido a todos os contribuintes que atendem aos recebimentos brutos de US $ 20.000 e 200 limiares de transação, independentemente de como operam, mas o pagador não precisa emitir o formulário 1099-NEC para os contribuintes autônomos se usarem processadores de pagamento eletrônico.

Se o 1099-MISC ou 1099-NEC estiver relatando uma quantia incorreta, ou sua entidade comercial significa que você não deveria ter recebido um, você precisará entrar em contato com o emissor para corrigir ou anular o formulário.

Sobre o autor

Jo Willetts, diretor de recursos tributários da Jackson Hewitt, tem mais de 35 anos de experiência na indústria tributária. Como agente inscrito, Jo alcançou o mais alto nível de certificação para um profissional tributário. Ela começou sua carreira em Jackson Hewitt como um profissional de impostos, trabalhando para o gerente geral de uma loja de franquia. Em sua função atual, Jo fornece conhecimento especializado em toda a empresa para garantir que as informações fiscais distribuídas por todos os canais Jackson Hewitt sejam atuais e precisos.

![]()

Quando todo dólar é importante, importa quem faz seus impostos ™

- Vemos você que nossos profissionais de impostos se conectarão com você individualmente, respondem a todas as suas perguntas e sempre se esforcem para apoiá-lo.

- Temos você, temos horas, locais e opções de arquivamento flexíveis que atendem a todos os trabalhadores de impostos trabalhadores.

- Garantido nós’Vi tudo e irei ajudá -lo em tudo isso. 40 anos de experiência e nossas garantias de volta.

1099-k Formulário: tudo o que você precisa saber

O formulário 1099-K já existe há algum tempo, mas’S recebeu mais atenção recentemente por causa de uma mudança de regra recente. Com a mudança, esperava -se que muito mais pessoas recebessem esse formulário em 2023.

No entanto, o IRS anunciou em dez. 23, 2022, a nova regra será adiada. Então, o que essa reviravolta significa e o que se aplica aos seus impostos 2022 (arquivados em 2023)?

Aqui’é o que sabemos:

- Em geral, as regras para o envio do Formulário 1099-K para o ano fiscal de 2022 serão aplicadas como fizeram no ano fiscal de 2021, de acordo com o anúncio do IRS.

- Algumas pessoas ainda receberão o Formulário 1099-K para o ano fiscal de 2022 no início de 2023 com base nas regras anteriores. Com o atraso da regra, não tantas pessoas serão afetadas como esperado este ano.

Continue lendo para investigar os detalhes, começando com o que é esse formulário. E, se você receber o Formulário 1099-K, poderá contar com o H&R Block para ajudá-lo a navegar por seus impostos.

O que é um 1099-K?

O formulário 1099-K relata pagamentos e transações de plataformas on-line, aplicativos ou processadores de cartões de pagamento. Oficialmente, este documento é chamado “Formulário 1099-K: Cartão de pagamento e transações de rede de terceiros,” o que pode esclarecer quem envia esses formulários e por quê.

O que mudou com regras 1099-K? E o que’está atrasado?

Uma nova lei tributária e depois um atraso dessa lei? Sim, isso’é muito para digerir. Com todas as mudanças, você pode estar se perguntando se você’estou totalmente pego sobre o que’s Novo.

Para simplificar, nós’Observou as grandes mudanças.

- Regra de US $ 600 aprovada em 2021 -No início de 2021, foi aprovada uma lei retirando os requisitos de 1099-K para 2022 de US $ 20.000 (e 200 transações) para US $ 600 de qualquer plataforma. Esta lei deve se candidatar a pagamentos por bens e serviços, mas poderia incluiu pessoal pagamentos de aplicativos como Venmo, Paypal, Etsy e Ticketmaster, para citar alguns.

- Regra de US $ 600 atrasada no DEC. 2022 – em dezembro. 23, o IRS anunciou que a nova regra de US $ 600 seria adiada e que as regras anteriores se aplicarão para 2022 devoluções. Você deve esperar um formulário de 1099-K se tivesse US $ 20.000 ou mais em pagamentos ou 200 ou mais transações de qualquer plataforma relacionada a bens ou serviços.

Devemos observar que algumas empresas ainda podem enviar um 1099-K. Eles podem tê -los preparados antes que a regra fosse adiada, ou eles podem enviar formulários, independentemente do valor que você recebeu. Em ambos os casos, podemos ajudá-lo a determinar como lidar com o seu 1099-k.

Olhando para o futuro de 2023 Retornos (arquivados em 2024): Remoção de transações pessoais

O atraso é de apenas um ano, portanto, a regra de US $ 600 deve se aplicar novamente ao ano fiscal de 2023. Mas o atraso também permite o tempo do IRS para fornecer instruções adicionais, para que as pessoas sejam menos propensas a receber um formulário para transações pessoais (ex. dinheiro de amigos para alugar ou um compartilhamento de viagens).

Conclusão: se você receber pagamentos por bens e serviços em 2023 de um aplicativo ou plataforma online, ele’é uma boa ideia manter seus recibos.

O que é um 1099-K usado para? O que eu faço com isso?

A plataforma ou aplicativo que você usou enviará duas cópias de suas informações 1099-K. Um é para você, para que você possa preparar seus impostos. O outro irá para o IRS como um registro de suas transações.

Além disso, é’é bom ter em mente que nem todas as transações 1099-k são iguais, e o tratamento tributário pode variar. Não importa o que desencadeie seu formulário, o H&R Block pode ajudá-lo a relatar a receita do seu 1099-K.

Eu tenho que pagar impostos em 1099-k?

Isso dependerá amplamente da sua situação. Se você recebeu o Formulário 1099-K por itens você’vendi (como um recorde vintage ou vovô’s relógio antigo), bens relacionados ao seu hobby ou bens ou serviços relacionados à sua empresa, lá’é um pouco mais matemática e revisão envolvidas. Geralmente, se você’Tenho lucro, isso’é possível você’LL deverão impostos.

Como faço para relatar receita 1099-k na minha declaração de imposto de renda?

Como você relata a renda dependerá de por que você a recebeu. Aqui estão as instruções 1099-K para alguns cenários comuns.

- Renda de hobby – Você’relatar sua renda bruta de hobby no Anexo 1 (Formulário 1040) e inclua o Formulário 1099-K’S emissor’N Nome e Ein. Saiba mais sobre a renda do hobby.

- Renda de negócios – Se você’re um único proprietário, como um empreiteiro independente, você’Relatar a renda no Cronograma C (Formulário 1040), linha 1 e quaisquer devoluções ou subsídios no Cronograma C, linha 2. Além disso, você deve calcular o custo dos bens vendidos e relatar que no Cronograma C, linha 4. Em seguida, deduza as despesas comerciais associadas na Parte II do Anexo C.

Obtenha ajuda com o Formulário 1099-K

Quando’é hora de relatar as informações sobre o seu formulário 1099-K, você ganhou’Temos que fazer isso sozinho. Não importa o que desencadeou seu Formulário 1099-K, você pode contar com o H&R Block para ajudá-lo a navegar em qualquer renda que você tenha recebido-incluindo a navegação de seus impostos autônomos.

Este tópico foi útil?

Os aplicativos de pagamento agora devem relatar transações de US $ 600 ou mais ao IRS

Denver, Colorado. – Uma nova lei requer aplicativos de pagamento como Venmo, PayPal, Cash App e Zelle para relatar transações que totalizam US $ 600 ou mais.

Será gerado um formulário de 1099-K que precisará fazer parte das declarações fiscais de uma pessoa.

Antes de 2022, o IRS emitiu um formulário de 1099-K para um negócio com pelo menos 200 transações comerciais ou pelo menos US $ 20.000 em pagamentos brutos.

Este novo requisito de relatório tributário foi feito lei quando o Congresso aprovou o American Rescue Plan.

A alteração do relatório de impostos se aplicará apenas a pagamentos por bens e serviços trocados, não a familiares e amigos.

Especialistas financeiros recomendam o uso de um aplicativo para negócios e outro para a maneira assim que as coisas serão separadas e mais fáceis de controlar.

O IRS configurou uma página da web para facilitar para as pessoas navegarem no requisito de arquivamento.

Copyright 2023 Scripps Media, Inc. Todos os direitos reservados. Este material não pode ser publicado, transmitido, reescrito ou redistribuído.