Inquérito de crédito suave vs. Consulta de crédito difícil

Se você solicitar muitas novas contas de crédito em um curto período de tempo, os credores poderão ver seus vários aplicativos como um sinal de que você precisa de crédito para permanecer à tona e considerar você um risco maior. No entanto, às vezes você precisa comparar taxas. Quando você verifica as taxas de diferentes credores dentro de um curto período de tempo, essa “compra de taxa” conta como uma investigação difícil, que pode diminuir sua pontuação de crédito temporariamente. Normalmente, a janela de compras de taxa varia entre 14 e 45 dias, dependendo do modelo de pontuação é usado pelo credor. [3]

Myfico Puxa Hard?

O Reddit e seus parceiros usam cookies e tecnologias semelhantes para proporcionar uma experiência melhor.

Ao aceitar todos os cookies, você concorda com o uso de cookies para fornecer e manter nossos serviços e site, melhorar a qualidade do Reddit, personalizar o conteúdo e publicidade do Reddit e medir a eficácia da publicidade.

Ao rejeitar cookies não essenciais, o Reddit ainda pode usar certos cookies para garantir a funcionalidade adequada de nossa plataforma.

Para mais informações, consulte nosso aviso de cookie e nossa política de privacidade.

Inquérito de crédito suave vs. Consulta de crédito difícil

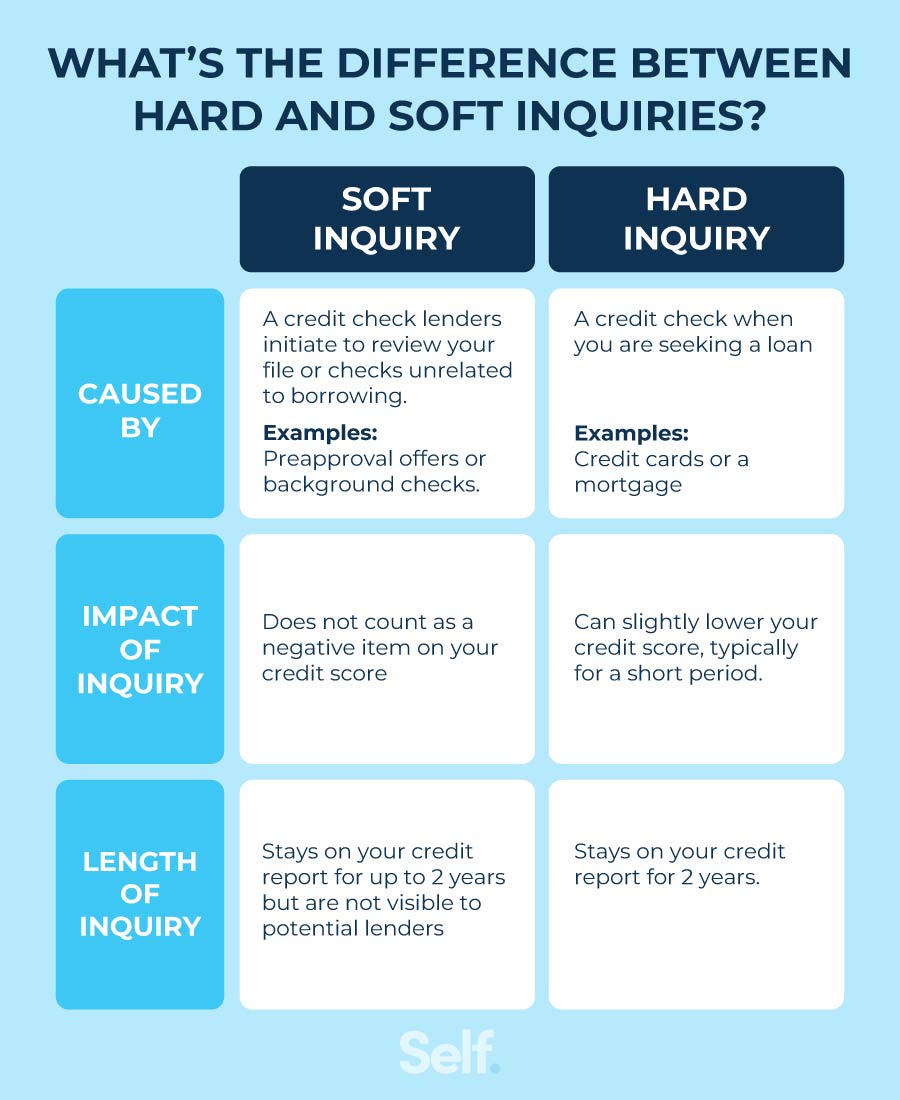

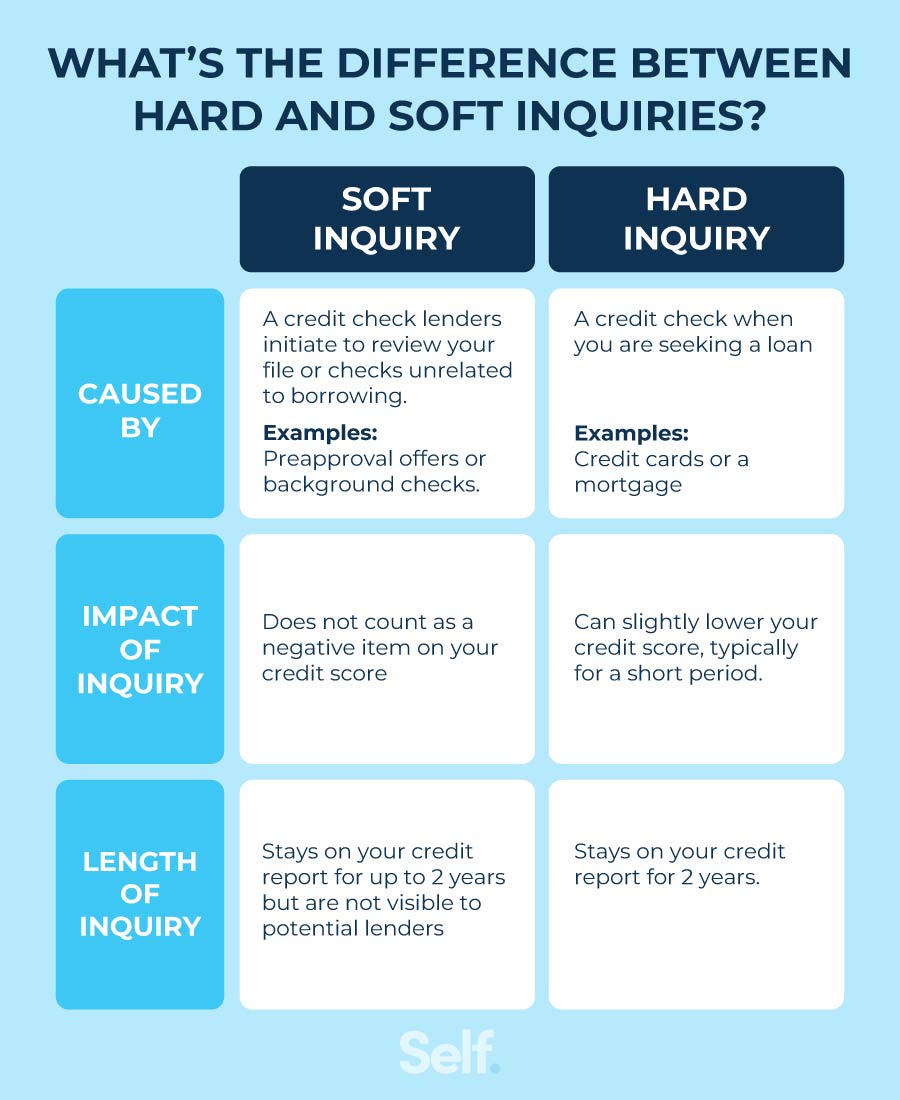

Uma consulta de crédito acontece sempre que os potenciais empregadores, credores, você ou outras entidades verifiquem seu relatório de crédito. Dependendo de seu objetivo, uma investigação sobre o seu crédito pode resultar em uma investigação difícil ou em uma investigação suave, e esses dois tipos diferentes de verificações de crédito têm efeitos distintos na sua pontuação de crédito.

Ao entender os tipos de consultas de crédito e como elas afetam seu crédito, você pode permanecer melhor na sua pontuação de crédito. Este post passa pelos dois tipos de consultas de crédito – suave e duro – para que você saiba quando elas ocorrem, como eles afetam seu crédito e o que você pode fazer para monitorar seu crédito para ajudar a mantê -lo o mais saudável possível.

O que é uma consulta de crédito suave?

Inquéritos suaves (também chamados de “puxões suaves”) geralmente ocorrem para verificações de crédito por empresas financeiras que desejam se estender a você ofertas de crédito ou verificar seu crédito para obter obrigações existentes, mas puxões suaves também podem ocorrer para situações não relacionadas a pedidos de empréstimo financeiro. Enquanto eles aparecem no seu relatório de crédito, as consultas de crédito suave não prejudicam sua pontuação de crédito.

As consultas de crédito suave podem ocorrer nas seguintes situações:

- Solicitar um novo emprego que requer uma verificação de antecedentes

- Recebendo ofertas de crédito pré -aprovado

- Solicitando seguro

- Solicitando uma cópia do seu próprio relatório de crédito [1]

O que é uma consulta de crédito difícil?

As consultas de crédito concretas (também conhecidas como “puxões duras” ou “cheques de crédito concretas”) ocorrem quando você solicita crédito como cartão de crédito, hipoteca ou empréstimo pessoal. As consultas difíceis contam por aproximadamente 10% da sua pontuação de crédito FICO®. [2]

Se você solicitar muitas novas contas de crédito em um curto período de tempo, os credores poderão ver seus vários aplicativos como um sinal de que você precisa de crédito para permanecer à tona e considerar você um risco maior. No entanto, às vezes você precisa comparar taxas. Quando você verifica as taxas de diferentes credores dentro de um curto período de tempo, essa “compra de taxa” conta como uma investigação difícil, que pode diminuir sua pontuação de crédito temporariamente. Normalmente, a janela de compras de taxa varia entre 14 e 45 dias, dependendo do modelo de pontuação é usado pelo credor. [3]

As consultas de crédito difícil podem ocorrer nas seguintes situações:

- Aplicativos para cartão de crédito

- Aplicações de empréstimos para automóveis

- Aplicações de hipotecas

- Pedidos de empréstimo [2]

- Solicitando um aumento no seu limite de crédito em um cartão de crédito

- Aplicativos de telefone ou utilitário [4]

Quanto uma investigação difícil afeta sua pontuação de crédito?

Embora o impacto seja diferente de pessoa para pessoa e os modelos de pontuação de crédito se ajustam de maneira diferente, uma única investigação pode tirar alguns pontos da sua pontuação FICO®. Enquanto cada puxão de crédito rígido pode afetar sua pontuação de crédito, o efeito geralmente não dura muito. Sua pontuação pode se recuperar dentro de alguns meses, mesmo enquanto a consulta permanece em seu relatório de crédito. [2]

Várias consultas de crédito difícil dentro de 12 meses podem afetar sua própria pontuação de crédito, pois pode parecer que você está tentando abrir contas de crédito ou realizar empréstimos que você não pode pagar. Modelos de pontuação diferentes afetam as pessoas de maneira diferente, mas geralmente indivíduos com um histórico de crédito curto ou aqueles considerados mais altos riscos de crédito podem notar um impacto mais pronunciado. [2]

Quanto tempo as perguntas permanecem em seu relatório de crédito?

As perguntas duras e suaves permanecem no seu relatório de crédito por dois anos, mas apenas as perguntas difíceis afetam sua pontuação de crédito. As boas notícias? Embora as perguntas difíceis permaneçam no seu relatório de crédito por dois anos, elas só afetam sua pontuação FICO® por até um ano, de acordo com a Experian. [5]

As departamentos de relatórios de crédito não equivalem às verificações de crédito suave como um indicador de maior risco. Como os puxadores de crédito suave não estão anexados a um aplicativo de crédito ou tipo de empréstimo específico, eles não afetam sua pontuação de crédito, como uma força de crédito. [6]

Quantas perguntas são demais?

Seu histórico de crédito é único

Inquérito de crédito suave vs. Consulta de crédito difícil

Se você solicitar muitas novas contas de crédito em um curto período de tempo, os credores poderão ver seus vários aplicativos como um sinal de que você precisa de crédito para permanecer à tona e considerar você um risco maior. No entanto, às vezes você precisa comparar taxas. Quando você verifica as taxas de diferentes credores dentro de um curto período de tempo, este “Compras de avaliação” conta como uma investigação difícil, que pode diminuir sua pontuação de crédito temporariamente. Normalmente, a janela de compras de taxa varia entre 14 e 45 dias, dependendo do modelo de pontuação é usado pelo credor. [3]

Myfico Puxa Hard?

O Reddit e seus parceiros usam cookies e tecnologias semelhantes para proporcionar uma experiência melhor.

Ao aceitar todos os cookies, você concorda com o uso de cookies para fornecer e manter nossos serviços e site, melhorar a qualidade do Reddit, personalizar o conteúdo e publicidade do Reddit e medir a eficácia da publicidade.

Ao rejeitar cookies não essenciais, o Reddit ainda pode usar certos cookies para garantir a funcionalidade adequada de nossa plataforma.

Para mais informações, consulte nosso aviso de cookie e nossa política de privacidade .

Inquérito de crédito suave vs. Consulta de crédito difícil

Uma consulta de crédito acontece sempre que os potenciais empregadores, credores, você ou outras entidades verifiquem seu relatório de crédito. Dependendo de seu objetivo, uma investigação sobre o seu crédito pode resultar em uma investigação difícil ou em uma investigação suave, e esses dois tipos diferentes de verificações de crédito têm efeitos distintos na sua pontuação de crédito.

Ao entender os tipos de consultas de crédito e como elas afetam seu crédito, você pode permanecer melhor na sua pontuação de crédito. Este post passa pelos dois tipos de consultas de crédito – suave e duro – para que você saiba quando elas ocorrem, como eles afetam seu crédito e o que você pode fazer para monitorar seu crédito para ajudar a mantê -lo o mais saudável possível.

O que é uma consulta de crédito suave?

Inquéritos suaves (também chamados “puxões suaves”) geralmente ocorrem para verificações de crédito por empresas financeiras que desejam se estender a você ofertas de crédito ou verificar seu crédito para obter obrigações existentes, mas puxões suaves também podem ocorrer para situações não relacionadas a pedidos de empréstimo financeiro. Enquanto eles aparecem no seu relatório de crédito, as consultas de crédito suave não prejudicam sua pontuação de crédito.

As consultas de crédito suave podem ocorrer nas seguintes situações:

- Solicitar um novo emprego que requer uma verificação de antecedentes

- Recebendo ofertas de crédito pré -aprovado

- Solicitando seguro

- Solicitando uma cópia do seu próprio relatório de crédito [1]

O que é uma consulta de crédito difícil?

Consultas de crédito difícil (também conhecido como “puxões difíceis” ou “verificações de crédito difícil”) ocorrem quando você solicita crédito como cartão de crédito, hipoteca ou empréstimo pessoal. As consultas difíceis contam por aproximadamente 10% da sua pontuação de crédito FICO®. [2]

Se você solicitar muitas novas contas de crédito em um curto período de tempo, os credores poderão ver seus vários aplicativos como um sinal de que você precisa de crédito para permanecer à tona e considerar você um risco maior. No entanto, às vezes você precisa comparar taxas. Quando você verifica as taxas de diferentes credores dentro de um curto período de tempo, este “Compras de avaliação” conta como uma investigação difícil, que pode diminuir sua pontuação de crédito temporariamente. Normalmente, a janela de compras de taxa varia entre 14 e 45 dias, dependendo do modelo de pontuação é usado pelo credor. [3]

As consultas de crédito difícil podem ocorrer nas seguintes situações:

- Aplicativos para cartão de crédito

- Aplicações de empréstimos para automóveis

- Aplicações de hipotecas

- Pedidos de empréstimo [2]

- Solicitando um aumento no seu limite de crédito em um cartão de crédito

- Aplicativos de telefone ou utilitário [4]

Quanto uma investigação difícil afeta sua pontuação de crédito?

Embora o impacto seja diferente de pessoa para pessoa e os modelos de pontuação de crédito se ajustam de maneira diferente, uma única investigação pode tirar alguns pontos da sua pontuação FICO®. Enquanto cada puxão de crédito rígido pode afetar sua pontuação de crédito, o efeito geralmente não’T de durar muito. Sua pontuação pode se recuperar dentro de alguns meses, mesmo enquanto a consulta permanece em seu relatório de crédito. [2]

Várias consultas de crédito difícil dentro de 12 meses podem afetar sua própria pontuação de crédito, pois pode parecer você’está tentando abrir contas de crédito ou realizar empréstimos que você pode’t Reembolso. Modelos de pontuação diferentes afetam as pessoas de maneira diferente, mas geralmente indivíduos com um histórico de crédito curto ou aqueles considerados mais altos riscos de crédito podem notar um impacto mais pronunciado. [2]

Quanto tempo as perguntas permanecem em seu relatório de crédito?

As perguntas duras e suaves permanecem no seu relatório de crédito por dois anos, mas apenas as perguntas difíceis afetam sua pontuação de crédito. As boas notícias? Embora as perguntas difíceis permaneçam no seu relatório de crédito por dois anos, elas só afetam sua pontuação FICO® por até um ano, de acordo com a Experian. [5]

Departamento de relatórios de crédito Don’t Equando verificações de crédito suave como um indicador de maior risco. Porque o Soft Credit Pulls não’T anexado a um aplicativo de crédito específico ou tipo de empréstimo, eles não’t impacta sua pontuação de crédito como uma força de crédito dura. [6]

Quantas perguntas são demais?

Seu histórico de crédito é exclusivo para você. Então, como as perguntas difíceis de impacto serão diferentes para cada pessoa. No entanto, você reflete um risco maior se tiver aberto várias contas de crédito diferentes em um curto período. De acordo com o FICO®, as pessoas com seis ou mais verificações de crédito concedido têm oito vezes mais probabilidade do que a média de declarar falência. [7]

Embora as perguntas ajudem a avaliar o risco, sua pontuação de crédito e a avaliação de sua credibilidade dependem de vários fatores, alguns mais importantes que outros. Seu histórico de pagamentos, por exemplo, afeta sua pontuação FICO® mais do que qualquer outro fator, representando 35% da sua pontuação. [7]

Inquéritos suaves Don’t solte sua pontuação de crédito, então você não’preciso me preocupar com quantos deles ocorrem. Porque cheques de crédito suave não’t impacta sua pontuação de crédito, você pode monitorar seu crédito quantas vezes quiser.

Como contestar investigações difíceis fraudulentas

Ao monitorar seu crédito regularmente, você pode acompanhar sua pontuação de crédito e seu relatório de crédito. Como diferentes emissores de cartão de crédito e credores se reportam para diferentes agências de crédito, para obter uma imagem precisa do seu histórico de crédito, você precisa verificar seus relatórios de crédito das três agências.

Você pode receber um relatório de crédito gratuito das três agências através do anual CreditReport.com. Você também pode obter uma cópia do seu relatório e pontuação de crédito entrando em contato com as três principais agências de relatórios de crédito individualmente (Experian, Equifax e Transunion). Algumas das agências o cobrarão pelo seu relatório de crédito e pontuam, portanto, leia as informações minuciosamente em cada site.

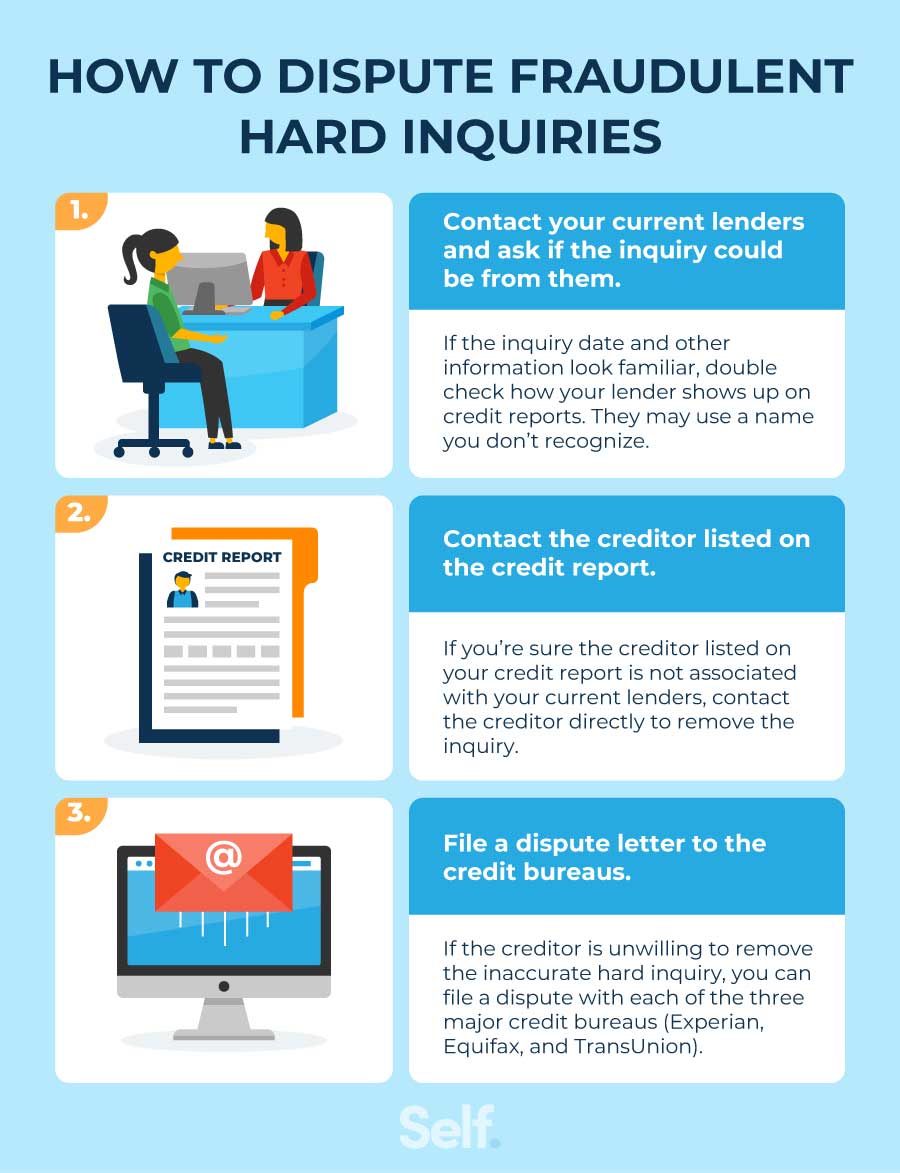

Examine seus relatórios de crédito regularmente em detalhes. Se você notar alguma pergunta suspeita ou imprecisa em seu relatório de crédito, poderá contestá -las. Fornecemos a você as etapas que você pode tomar para remover uma consulta do seu relatório de crédito.

1 – Entre em contato com seus credores atuais

Às vezes, empresas de cartão de crédito e outros provedores de crédito se reportam a agências sob nomes abreviados ou empresas -mãe que você não pode reconhecer. Certifique -se de reconhecer todos os nomes de credores listados em seu relatório, bem como a que consulta ou conta em que o credor está associado. Se você identificar um nome não reconhecido em seu relatório de crédito, peça aos seus credores atuais para ver se eles fizeram a consulta. [8]

2 – Entre em contato com o credor listado no relatório de crédito

Se você’Determinou que uma investigação difícil não está conectada a uma conta legítima em seu nome, entre em contato diretamente com o credor e peça que eles o removam. Você deve ser capaz de encontrar o credor’S informações de contato em seu relatório de crédito. [8]

Para se proteger, acompanhe qualquer pedido verbal por escrito, mantenha um registro de quando você entrou em contato com o credor com datas e notas e mantenha cópias de tudo. [8] Os credores podem pedir documentação para apoiar sua reivindicação. Portanto, esteja preparado para oferecer documentação que confirme quem você é, seu endereço e assim por diante para ajudar o credor a resolver o erro.

3 – Arquive uma carta de disputa às agências de crédito

Se você tentou resolver o problema com o credor e as informações permanecem em seu relatório, poderá contestar a consulta com as agências de crédito. Você pode registrar uma carta de disputa em cada departamento de crédito que lista o erro no seu relatório de crédito. Use as informações de contato abaixo para relatar consultas imprecisas com as três principais agências de relatórios de crédito:

Experian

- On-line: Experian’S Página online de disputa

- Correspondência: Experian, P.O. Caixa 4500, Allen, TX 75013

- Telefone: 888-397-3742 ou o número de telefone listado em seu relatório

Equifax

- On-line: Equifax’S Página de informações sobre disputa

- Correspondência: Equifax Information Services, LLC, P.O. Caixa 740256, Atlanta, GA 30374

- Telefone: 866-349-5191

Transmunião

- On-line: Transmunion’S Página de disputas

- Correspondência: TransUnion Consumer Solutions, P.O. Caixa 2000, Chester, PA, 19016

- Telefone: 800-916-8800 [9]

Como minimizar o impacto das investigações difíceis

Inquéritos difíceis são uma parte natural do processo de crédito. Como seu crédito pode ser prejudicado por muitas perguntas difíceis, você pode tomar medidas para minimizar o impacto deles. As sugestões a seguir podem ajudar a manter sua pontuação de crédito forte e sua credibilidade com boa aparência:

- Verifique se você tem ofertas de pré -aprovação ou pré -qualificação para qualquer cartão de crédito antes de iniciar o processo de inscrição. Enquanto uma oferta de pré -aprovação ou pré -qualificação não’t Garante que você se qualifique para o crédito, você passou a primeira etapa no processo de triagem. [10]

- Inscreva -se para contas de crédito somente quando você precisar. Você precisa usar o crédito para construir um histórico de crédito, então determine o que constitui “precisar” Para suas finanças pessoais. Pese essa necessidade ao decidir se você deve solicitar crédito. Se você precisar comprar uma casa, por exemplo, talvez não queira solicitar ofertas de lojas e impactar sua pontuação de crédito por um desconto de apenas alguns dólares. [7]

- Vestir’T solicitar várias linhas de crédito de uma só vez. Espaçar seu cartão de crédito e pedidos de empréstimo pode ajudar a manter sua pontuação de crédito forte. Embora ter diferentes tipos de crédito para um bom mix de crédito afete seu crédito positivamente, você pode prejudicar sua pontuação de crédito abrindo -os muito próximos.

Se você’Estou procurando uma hipoteca para comprar uma casa, fazer um empréstimo estudantil ou solicitar um empréstimo de automóvel, convém comprar as melhores tarifas e opções. Afinal, comprar as melhores taxas de juros faz sentido financeiro, você pode se preocupar com o fato de a compra das melhores taxas pode afetar negativamente seu crédito. Graças a um processo conhecido como “Compras de taxa”, você ganhou’t impacta seu histórico ou pontuação de crédito, se você comprar taxas em um curto período.

Faça compras para um empréstimo de carro como exemplo. Se você fizer todas as suas solicitações de taxa de empréstimo de carro em um único “período de compras,” Os pedidos contam como apenas uma investigação difícil sobre seu relatório de crédito. [7] Para os modelos de pontuação FICO® mais recentes, este período de compras abrange 45 dias. Vantagescore tem uma janela mais curta – apenas 14 dias. [11]

Os credores individuais determinam qual modelo eles usam e esse modelo define o período de compras. Porque você não’sabia qual modelo cada credor usa, tente manter suas solicitações em um período mais pequeno possível.

Verifique seu relatório de crédito regularmente

Para acompanhar sua pontuação de crédito, considere monitorar seus relatórios de crédito regularmente. Uma verificação regular do relatório de crédito ajuda você a melhorar seu crédito, identificar atividades suspeitas e até identificar roubo de identidade. A lei federal fornece o direito a um relatório de crédito anual gratuito. Você pode solicitar uma cópia gratuita das três principais agências de crédito (Experian, Equifax e TransUnion) ou no anualCreditReport.com.

Divulgação: FICO é uma marca registrada da Fair Isaac Corporation nos Estados Unidos e em outros países.

Fontes

- Forbes. “O que’é a diferença entre uma verificação de crédito rígido e suave?” https: // www.Forbes.com/consultor/credit-score/soft-credit-check-vs-hard-credit-check/. Acessado em 23 de agosto de 2022.

- Experian. “O que é uma investigação difícil e como isso afeta o crédito?” https: // www.Experian.com/blogs/ask-experian/what-is-a-hard-inquiry/. Acesso em 20 de maio de 2022.

- Experian. “Quantos pontos uma consulta diminui sua pontuação de crédito?” https: // www.Experian.com/blogs/ask-experian/How-Many-Points-do-an-inquiry-drop-your-credit-score/. Acessado em 24 de junho de 2022.

- Myfico. “4 coisas surpreendentes que causam uma investigação difícil,” https: // www.myfico.com/edição de crédito/blog/4-Surprising-Things-That-Cause-A-Hard-Inquiry. Acesso em 20 de maio de 2022.

- Equifax, “Verificará suas pontuações de crédito prejudicadas pelo seu crédito?” https: // www.Equifax.com/pessoal/educação/credit/score/will checking-your-credit-hurt-credit-scores/. Acesso em 23 de maio de 2022.

- Experian. “O que é uma investigação suave?” https: // www.Experian.com/blogs/ask-experian/what-s-a-soft-inquiry/. Acesso em 20 de maio de 2022.

- myfico. “Verificações de crédito: o que são consultas de crédito e como elas afetam sua pontuação FICO®?” https: // www.myfico.com/edição de crédito/relatórios de crédito/verificação de crédito e consulta. Acesso em 20 de maio de 2022.

- Experian. “Consultas e fraudes não reconhecidas,” https: // www.Experian.com/blogs/ask-experian/não reconhecido Conquiries-carou-se-Fraud-mas a mais-não-não-não/. Acesso em 20 de maio de 2022.

- Forbes. “Como contestar erros de relatório de crédito facilmente,” https: // www.Forbes.com/consultor/credit-score/como-cletit-credit-report-errors/. Acesso em 20 de maio de 2022.

- Experian. “Quais são os benefícios de um cartão de crédito pré -aprovado?” https: // www.Experian.com/blogs/ask-experian/deve-i-aceite-aprimorou-se-credit-cartcard/. Acesso em 20 de maio de 2022.

- Transmunião. “Como as compras de taxa podem afetar sua pontuação de crédito,” https: // www.transmunião.com/blog/credit- advert/hol-rate-shopping can-impacto-seu-credit-escore. Acesso em 20 de maio de 2022.

Sobre o autor

Ana Gonzalez-Ribeiro, MBA, AFC® é um conselheiro financeiro credenciado e um escritor e educador de finanças pessoais bilíngues dedicado a ajudar as populações que precisam de alfabetização e aconselhamento financeiro. Seus artigos informativos foram publicados em vários meios de comunicação e sites, incluindo o Huffington Post, Fidelity, Fox Business News, MSN e Yahoo Finance. Ela também fundou o site financeiro e motivacional pessoal www.Acethejourney.com e traduzido em espanhol o livro, Conselhos financeiros para a Blue Collar America por Kathryn B. HAUER, CFP. Ana ministra cursos de finanças pessoais em espanhol ou inglês em nome do W!O Programa SE (Trabalhando em Apoio à Educação) ensinou workshops para organizações sem fins lucrativos em Nova York.

Política editorial

Nosso objetivo em si é fornecer aos leitores informações atuais e imparciais sobre crédito, saúde financeira e tópicos relacionados. Este conteúdo é baseado em pesquisas e outros artigos relacionados de fontes confiáveis. Todo o conteúdo da Self é escrito por colaboradores experientes na indústria financeira e revisado por uma (s) pessoa (s) credenciada (s).

Escrito em 28 de setembro de 2022

Self é uma startup apoiada por empreendimentos que ajuda as pessoas a criar crédito e economia.

Isenção de responsabilidade: o eu não fornece conselhos financeiros. O conteúdo desta página fornece informações gerais do consumidor e não se destina a orientações legais, financeiras ou regulatórias. O conteúdo apresentado não reflete a visão dos bancos emissores. Embora essas informações possam incluir referências a recursos ou conteúdo de terceiros, o Self não endossa ou garante a precisão desta informação de terceiros. A conta do Credit Builder, o cartão de crédito Self Visa® garantido e os links de trilha de crédito/aluguel de nível são anúncios para auto -produtos auto. Por favor, considere a data da publicação para si mesmo’s conteúdo original e qualquer conteúdo afiliado para entender melhor seus contextos.

Artigos relacionados

- Quanto tempo leva para criar crédito?

- Como estabelecer crédito aos 18

- Como funciona a utilização de crédito

- O que é um limite de crédito?

- Como construir crédito com um cartão de crédito seguro

Um milionário milenar com 15 cartões de crédito compartilha a única vez que ele não abrirá um novo

Todd Baldwin é um otimizador de cartão de crédito que respeita esta regra constante. Aqui é quando evitar se candidatar a um novo cartão de crédito.

Atualizado sex, 6 de agosto de 2021

Artigo de compartilhamento de compartilhamento via artigo de compartilhamento do Facebook via artigo de compartilhamento do Twitter via artigo do LinkedIn Share por e -mail

Foto cedida por Todd Baldwin

Aos 28 anos, Todd Baldwin é um milionário milenar por si mesmo graças ao seu investimento em imóveis.

Mas junto com as seis propriedades de aluguel – no valor de mais de US $ 4 milhões – em que ele atualmente paga hipotecas, Baldwin gosta de seu plástico. Hoje, o ávido usuário do cartão de crédito tem 15 cartões em seu nome.

As ofertas de inscrição no cartão de crédito são úteis para Baldwin quando ele sabe que tem uma grande despesa chegando, como fornecer uma de suas propriedades para listar no Airbnb ou fazer um reparo em seu carro, um foco ford pago de 2009 que ele compartilha com sua esposa. Como ele está fazendo as despesas de qualquer maneira, ele acha que ele poderia ganhar algumas recompensas por isso.

Baldwin geralmente abre um novo cartão de crédito a cada seis meses, dependendo do que as vantagens são. “Procuro novos bônus de conta, milhas aéreas e dinheiro de volta”, ele diz à CNBC Select. “Atualmente tenho milhas suficientes para viajar de e para a Europa completamente de graça.”

Baldwin adere à linha do tempo recomendada para abrir novos cartões de crédito, que não é mais do que a cada seis meses. Mas, embora ele goste de aproveitar os generosos bônus de boas -vindas dos Cards, há um cenário quando ele se recusa a solicitar um novo crédito. Sua regra firme é abster -se de fazê -lo enquanto ele está no processo de compra de imóveis, porque ele sabe que diminui sua pontuação de crédito.

Como se candidatar a um novo crédito reduz sua pontuação de crédito

Devido ao impacto imediato em sua pontuação de crédito de três dígitos, Baldwin não corre o risco de solicitar crédito dentro de alguns meses antes de tentar ser aprovado para comprar uma nova propriedade.

“Se eu acho que vou me candidatar a uma nova propriedade nos próximos 90 dias, não me candidatarei a nenhum novo crédito”, diz Baldwin.

Esta diretriz refere -se a qualquer tipo de mutuário, não apenas otimizadores de cartão de crédito como Baldwin. Candidrando -se a um novo crédito, seja um cartão de crédito ou um empréstimo de carro, divide temporariamente sua pontuação de crédito alguns pontos porque resulta como uma “investigação difícil” em seu relatório de crédito.

Quando um emissor de cartão de crédito ou credor retira seu relatório de crédito de uma das três principais agências de crédito (Experian, Equifax ou Transunion) para ver como você é digno de crédito, isso é chamado de investigação dura (ou “puxão dura”). Independentemente de você acabar sendo aprovado ou negado para o cartão ou empréstimo de crédito, você ainda terá uma consulta difícil listada em seu relatório de crédito.

Felizmente, sua pontuação pode se recuperar em alguns meses se você usar seu cartão com responsabilidade, como pagar seus saldos no prazo e na íntegra. E embora as investigações difíceis permaneçam no seu relatório de crédito por dois anos, o modelo de pontuação popular FICO considera apenas as perguntas dos últimos 12 meses ao calcular sua pontuação de crédito, e elas compõem apenas 10% de um cálculo da pontuação do FICO.

O dano também não é muito: de acordo com o FICO, uma consulta de crédito nos relatórios de crédito da maioria das pessoas levará menos de cinco pontos de sua pontuação FICO.

São perguntas difíceis de ter?

A resposta é sim – periodicamente. Afinal, o primeiro passo na construção de crédito é ter crédito.

Apenas certifique -se de espalhar seus pedidos de novos cartões de crédito para que você não tenha várias perguntas difíceis apareça imediatamente no seu relatório de crédito. Isso pode sinalizar para os emissores que você está vivendo além dos seus meios. Você pode puxar seu relatório de crédito gratuitamente (sem danos à sua pontuação) visitando o anualCreditReport.com. Procure quaisquer perguntas difíceis na seção Consultas de crédito do relatório.

E, como Baldwin, não se aplique quando você sabe que os credores estão prestes a verificar sua pontuação de crédito para aprová -lo para um novo empréstimo. Você quer a pontuação mais alta possível que você pode mostrar.

Para ver quantas consultas você tem em seu relatório, verifique sua pontuação de crédito gratuitamente. Use recursos como Creditise® do Capital One, Chase Credit Journey ou Discover Scorecard. Também existem serviços de monitoramento de crédito que podem ajudar a alertá -lo de potencial fraude. Alguns de nossos favoritos incluem o Experian Free Credit Monitoring e o FICO® avançado para as atualizações de pontuação de crédito mais precisas, usadas em mais de 90% das decisões de empréstimos.

Creditise® da Capital One

As informações sobre o Creditise foram coletadas de forma independente por seleção e não foram revisadas ou fornecidas pelo Capital One antes da publicação.

Como abrir um novo cartão de crédito afeta sua pontuação de crédito

Latoya Irby é uma especialista em crédito que cobre o gerenciamento de crédito e dívida pelo saldo há mais de uma dúzia de anos. Ela foi citada nos EUA hoje, o Chicago Tribune e a Associated Press, e seu trabalho foi citado em vários livros.

Atualizado em 28 de maio de 2022

Revisados pela

Thomas J Catalano é um CFP e consultor de investimentos registrado no Estado da Carolina do Sul, onde lançou sua própria empresa de consultoria financeira em 2018. A experiência de Thomas lhe dá experiência em uma variedade de áreas, incluindo investimentos, aposentadoria, seguro e planejamento financeiro.

Neste artigo

Neste artigo

:max_bytes(150000):strip_icc()/how-opening-a-new-credit-card-affects-your-credit-score-96050-final-5b60bade46e0fb0025b3bc98.png)

Antes de enviar outro pedido de cartão de crédito, esteja ciente de três maneiras pelas quais a abertura de um novo cartão de crédito afeta negativamente sua pontuação de crédito. Esse conhecimento pode levar você a decidir contra o estabelecimento de uma nova conta de cartão de crédito.

Um novo cartão de crédito pode aumentar sua pontuação de crédito se for o seu primeiro ou se você tivesse pouco histórico de crédito antes de abrir a conta. Você pode não ter tido uma pontuação de crédito antes de obter seu primeiro cartão de crédito. Dentro de seis meses após a abertura da conta, no entanto, deve haver informações suficientes para gerar uma pontuação de crédito para você.

Em outras circunstâncias, a abertura de uma nova conta de cartão de crédito pode prejudicar sua pontuação de crédito, pelo menos no curto prazo.

Reduz sua idade média de crédito

A Fair Isaac Corporation (FICO) usa cinco fatores para calcular sua pontuação de crédito, e sua idade de crédito representa 15% da pontuação. Isso mede a quantidade de experiência que você tem usando crédito. Geralmente, quanto mais experiência você tiver e quanto mais antigas suas contas, melhor será sua pontuação de crédito.

Existem três fatores para sua era de crédito: a idade da sua conta mais antiga, a idade da sua conta mais recente e a idade média de todas as suas contas. Abrir uma nova conta de cartão de crédito reduz a idade média de todas as suas contas, especialmente se isso’Faz um tempo desde que você abriu uma conta de crédito pela última vez. Se você tiver muitas contas e uma longa história, um novo cartão de crédito terá um impacto mínimo, mas se você tiver apenas algumas contas em seu registro, um novo cartão de crédito reduzirá consideravelmente a idade média de suas contas.

Uma investigação difícil

Uma investigação difícil é colocada em seu relatório de crédito quando você solicita um novo cartão de crédito, mesmo que você não seja aprovado, e mesmo se você decidir mais tarde não aceitar o cartão de crédito. Consultas de crédito difícil mostram que uma empresa verificou seu relatório de crédito para revisar seu crédito para um aplicativo que você fez.

Inúmeras perguntas difíceis em um curto período de tempo parecem ruins em seu relatório de crédito, porque elas dão a impressão de que você está procurando fazer muito empréstimos em um curto período de tempo ou que você pode estar desesperado por crédito.

As consultas representam 10% da sua pontuação de crédito. Dependendo das outras informações em seu relatório de crédito, uma consulta adicional pode custar alguns pontos de pontuação de crédito. Pode não parecer muito, mas esses poucos pontos podem levar a uma taxa de juros mais alta.

Aumento da utilização de crédito

Abrir um novo cartão de crédito também pode aumentar sua utilização de crédito se você fizer uma grande cobrança imediatamente. Por exemplo, se você abrir um novo cartão de crédito da loja e usá -lo para fazer uma grande compra no mesmo dia, aumentará a porcentagem de crédito disponível que está usando.

Sua utilização de crédito é a proporção dos saldos do seu cartão de crédito em comparação com os limites de crédito deles. Se você cobrar um saldo que ocupe muito do seu limite de crédito, sua pontuação de crédito será atingida. Que’s porque 30% da sua pontuação de crédito considera quanto do seu crédito disponível está sendo usado. Quanto mais do seu novo limite de crédito você’estar usando, mais sua pontuação de crédito será ferida.

Observação

Os cartões de crédito da loja são tentadores, porque a solicitação de um geralmente leva a descontos nas compras. Os cartões de crédito da loja também são conhecidos por seus limites de crédito baixo, para que uma compra grande possa aumentar sua utilização de crédito instantaneamente.

Efeitos positivos

Em alguns casos, abrir um novo cartão de crédito pode melhorar sua pontuação de crédito. Se você não fizer novas compras em seus cartões de crédito, incluindo o novo, sua utilização geral de crédito cairá e sua pontuação de crédito poderá aumentar.

Você pode aumentar sua pontuação aumentando os tipos de crédito em sua conta, especialmente se você ainda não tiver um cartão de crédito. Ter uma variedade de tipos de crédito mostra que você pode lidar com empréstimos diferentes, e isso representa outros 10% da sua pontuação de crédito.

Observação

Abrir um novo cartão de crédito e usá -lo com sabedoria pode ajudar a aumentar sua pontuação de crédito a longo prazo, especialmente se você prejudicar o crédito e precisar de um histórico de pagamento positivo para compensar as inadimplências anteriores.

Certifique -se de cobrar apenas o que pode pagar no seu novo cartão de crédito e sempre faça seus pagamentos mensais a tempo. Você sempre deve abrir novos cartões de crédito conforme necessário, em vez de abrir um simplesmente para tentar aumentar sua pontuação de crédito.

Perguntas frequentes (perguntas frequentes)

O que é uma boa pontuação de crédito?

As pontuações de crédito variam de 300 a 850. Uma pontuação do meio para o alto 600S geralmente é considerada bastante boa. Uma pontuação de 800 ou mais é considerada excelente. Os credores decidem quais pontuações eles aceitarão para os candidatos, no entanto. Pontuações justas ou até pobres podem ser aceitas, dependendo do produto e do credor.

Como posso melhorar minha pontuação de crédito?

Você pode melhorar sua pontuação de crédito abordando os problemas que o afetam. O histórico de pagamentos representa 35% da sua pontuação de crédito, então traga contas inadimplentes atualizadas primeiro se você estiver atrasado em algum pagamento ou tiver contas em cobranças. Os valores devidos a representar 30% da sua pontuação de crédito, então faça o possível para pagar seus saldos. Verifique seu relatório de crédito para garantir que ele não contenha erros, como contas que não pertencem a você.